知っておくべき相続税対策! 不動産を活用した節税の仕組みを解説

2023.02.24

被相続人が一定規模の資産を保有している場合、その資産を相続する相続人が負担する相続税はかなりのものになります。相続人の負担を抑えるためにも、生前にできる対策を行っておくことが大切です。

今回は、相続税対策の中でも代表的な生前贈与や生命保険、不動産を活用した相続税対策の仕組みについて解説します。

目次

そもそも相続税とは

相続税とは、亡くなった親など(被相続人)から財産を受け継いだ場合、その受け継いだ財産に対してかかる税金です。

相続税は国に納める国税の1つで、納められた税金は広く社会のために利用されることになるため、相続税には富を再分配する面も持ち合わせています。

相続した財産の価値(評価額)が大きいほど、課税される相続税額は大きくなる仕組みとなっており、相続税を支払うことにより、特定の方だけに財産が集中することなく、資産の格差が少ない平等な社会に近づける狙いがあります。

相続税は所得還元を目的としているともいわれています。所得還元とは、財産を所有していた被相続人が払うはずだった所得税のかわりに、被相続人から財産を取得した相続人に、相続税として納付してもらうという考え方です。

相続税が発生するほどの財産を保有していたということは、被相続人は多くの財産を保有したまま亡くなったことになり、そのため本来なら被相続人が負担するはずだった所得税を、相続税として財産を取得した相続人が負担する必要性が発生するというわけです。

相続税は「他人ごと」ではない

相続税は、資産価値の高い不動産や高額な預貯金、株式などの金融商品などを残して亡くなった際に、財産を受け取る相続人が納める税金という考えが浸透しており、「自分たちはそんなに資産を持っていないから関係ない」と思っている方が多く見られます。

しかし、現在では、相続税は基礎控除額の引き下げなどによって「身近なもの」になっています。「相続税は金持ちのこと」と油断していたけれど、実際には相続税を支払うことになったというケースもあります。

2015年の相続税制改正

2015年1月1日から施行された改正相続税制の結果、相続税課税対象となる相続人の人数は前年の56万人を大きく上回る103万人と、2倍の伸びを見せています。また相続税の課税割合も、それまでの4.4%から8.0%に増加しています。(※)

2015年の相続税制改正では、「基礎控除額の引き下げ」そして「税率の引き上げ」が行われ、この内容によって相続税課税対象者が大きく増える結果になっています。

相続税制改正で施行された「基礎控除額の引き下げ」そして「税率の引き上げ」の詳細について、次項で詳しく説明します。

※出典:国税庁 平成30年分相続税の申告事績の概要https://www.nta.go.jp/information/release/kokuzeicho/2019/sozoku_shinkoku/pdf/sozoku_shinkoku.pdf

基礎控除額の引き下げ

相続税の計算では、被相続人が残した財産の相続税評価額の合計が、基礎控除額以下であれば、相続税はかかりません。

改正前では基礎控除額の計算は「5,000万円+(1,000万円✕法定相続人の数)」で計算されていましたが、改正後では「3,000万円+(600万円✕法定相続人の数)」に縮小されることになりました。

例えば、法定相続人が配偶者そして子ども2人だった場合、改正前だと基礎控除額は8,000万円ですが、改正後は4,800万円と約半分まで少なくなっています。基礎控除額の大きな引き下げにより相続税の課税対象となる方が増大することが類推できます。

税率の引き上げ

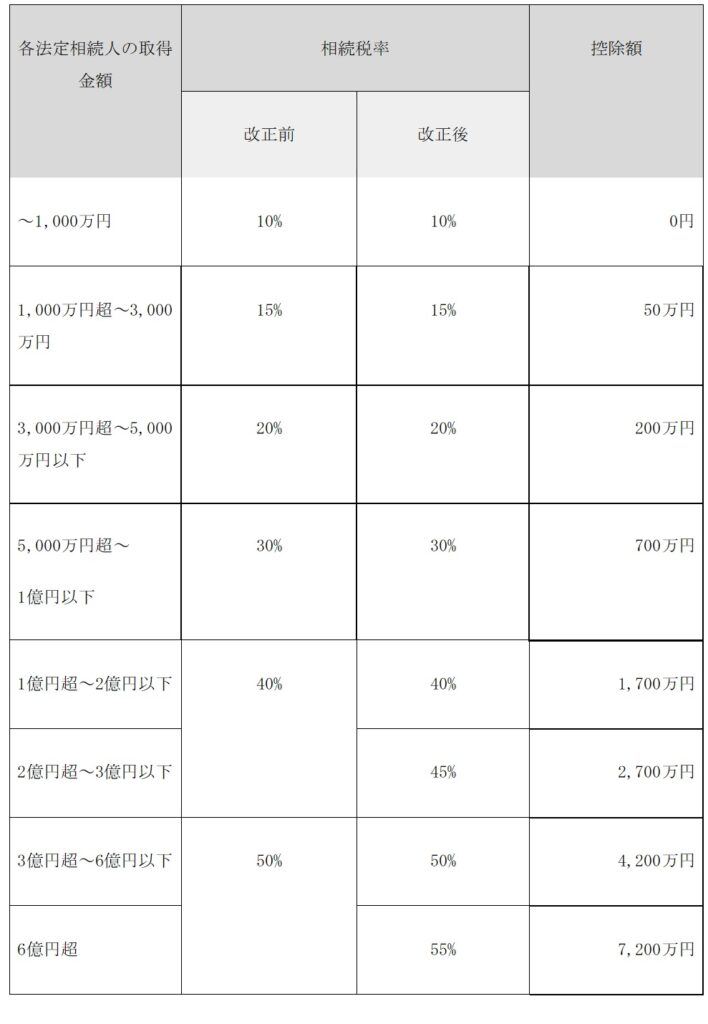

基礎控除額の引き下げと合わせ、相続税額を計算する際の税率も引き上げられることになりました。改正前と改正後の相続税率の比較表を以下に作成しましたので参考にしてください。

改正によって、これまで1億円超3億円以下で一括りになっていた部分が2億円を境に分割され、さらに3億円超の部分については、新たに6億円超の項目が設けられています。

生前贈与を活用した相続税対策

納税は国民の義務ですが、法に反しない方法で相続税を抑えることができます。違法な行為ではありませんので、ぜひ内容をしっかりと把握しておきましょう。

ここでは、生前贈与を活用した相続税を抑える方法について解説します。(なお、ここでの解説は2022年12月現在の法令にもとづいています。現在、令和5年度(2023年度)税制改正大綱が発表されており、「生前贈与加算3年」が「生前贈与加算7年」へと改正されるなど相続税・生前贈与の改正が進められています。)

年間110万円以内の暦年贈与

暦年贈与とは、毎年1月1日から12月31日までの1年間に受けた贈与の額が110万円以下であれば、贈与税がかからないという非課税枠を利用した贈与方法です。

暦年贈与の仕組みを利用し、毎年110万円を非課税で贈与することによって、被相続人が保有する財産を減らす効果があり、将来発生する相続税額を抑えることにつながります。

暦年贈与を利用する際には、それが「定期贈与」にあたらないようにすることが大切です。定期贈与とは、毎年贈与を行うことで、最初の贈与を行う際に「毎年110万円を10年間にわたって贈与する」という契約(約束でも可能)を交わし、契約の内容に基づいて毎年110万円を贈与します。しかしこの方法だと、最初の贈与のときに「定期的にお金を受け取る権利が贈与された」とみなされ、10年間にわたって贈与した1,100万円に対して贈与税が課税されることになります。

そのため、相続税対策で暦年贈与を利用する場合には

・毎年贈与する額を変える

・毎年贈与する時期を変える

・贈与のたびに契約書を交わす

などの対策が必要です。

相続時精算課税制度の特別控除

相続時精算課税制度とは、原則として60歳以上の父母もしくは祖父母から、18歳以上の子どももしくは孫に対し、財産を贈与した際に選択できる贈与税の制度です。そして、相続時にその贈与財産とそのほかの相続財産を合計した価額を基に計算した相続税額から、すでに支払った贈与税額を精算します。

相続時精算課税制度は、暦年贈与と併用することはできず、さらに、利用する際には利用を開始した年の翌年の2月1日から3月15日の間に管轄の税務署に対し、申告書を提出しなければなりません。また、一度相続時精算課税制度を選択すると、暦年贈与には戻せないことがデメリットとしてあります。

相続時精算課税制度を利用することで、2,500万円の特別控除枠が適用されるため、贈与額の合計が2,500万円に達するまでは非課税扱いです。ただし、2,500万円を超えた場合は、超えた部分について一律20%の贈与税がかかります。

結婚・子育て資金贈与の非課税枠

2015年4月1日から2023年3月31日までの間に、18歳以上50歳未満の方が、結婚もしくは子育て資金にあてるため、金融機関などとの一定の契約に基づいて父母や祖父母などの直系尊属から資金の一括贈与を受けた場合、1,000万円までが非課税になる仕組みです(2022年12月現在)。

結婚および子育て資金とは、結婚費用(300万円まで)のほか、妊娠出産、育児にかかる費用を指します。

利用にあたっては、金融機関で専用の口座を作成し、資金を一括入金します。その際に「結婚・子育て資金非課税申告書」を金融機関に提出することで、金融機関を経由して税務署に提出されます。その後は、必要に応じて資金を引き出すことができますが、どのような費用に支払ったのかが分かる資料(領収書など)を金融機関に提出しなければなりません。

また、この契約は資金の贈与を受ける方が50歳に達したときや亡くなったときに終了します。

子や孫に対して教育資金贈与の非課税枠

2015年4月1日から2023年3月31日までの間に、30歳未満の方が教育資金にあてるために金融機関などとの一定の契約に基づき、父母や祖父母などの直系尊属から資金の一括贈与を受けた場合、その資金のうち1,500万円までが非課税になる制度です(2022年12月現在)。

利用の際には、金融機関にて専用の口座を作成し、「教育資金非課税申告書」を、金融機関を通して税務署に提出しなければなりません。

教育資金として認められるのは、

・学校などに対して直接支払われる、入学金や授業料などの費用

・学校など以外の者に対して直接支払われる、学習塾の費用や習い事の費用(500万円が限度)

などです。

一括贈与を受けた資金を教育費用として利用する際には、何の支払いにあてたのかが分かる証拠書類(領収書など)を金融機関に提出する必要があります。証拠書類の提出期限は

・まずお金を立て替えて、その後口座から引き出す方法

・上以外の方法

のいずれを選択するかで異なりますので、遅れないように提出するようにしましょう。

住宅取得等資金贈与の非課税枠

2022年1月1日から2023年12月31日までの間に、父母や祖父母などの直系尊属から、自分が居住するための住宅を購入もしくは増改築などを行う費用として、資金の贈与を受けた場合、一定の要件を満たす場合は、住宅の性能に応じて一定額までが非課税になります(2022年12月現在)。

資金の贈与を受ける方の要件には、以下のものがあります。

・贈与者の直系卑属である

・贈与を受けた年の1月1日において18歳である

・贈与を受けた年の合計所得金額が2,000万円以下である

(床面積が40平方メートル以上50平方メートル未満の場合は1,000万円以下)

などです。

ほかにも住宅に関する要件も、取得の場合と増改築の場合で細かく決まっていますので、利用の際には必ず国税庁のホームページで要件を満たすかどうかを確認するようにしましょう。

また、非課税限度額は

・省エネ等住宅:1,000万円

・上以外の住宅:500万円

です。

この非課税の特例を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、贈与税の申告書および戸籍謄本などの必要書類を添付して提出しなければなりません。

夫婦間で居住用不動産を贈与したときの非課税枠

おしどり贈与ともいわれるもので、夫婦の婚姻期間が20年以上の場合、居住用の不動産もしくは居住するための不動産を取得する資金の贈与が行われた場合、暦年贈与の基礎控除110万円に加え、最高2,000万円までの配偶者控除が受けられます。

控除を受けるための要件は

・婚姻期間が20年を過ぎた後に贈与が行われた

・贈与財産が、居住用不動産もしくは居住用の不動産を取得するための費用である

・贈与を受けた年の翌年3月15日までに、贈与によって取得した居住用不動産に贈与を受けた方が住んでおり、その後も引き続き住む見込みである

があります。

この控除の適用を受けるにあたり、贈与税の申告書に、財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本などの必要書類などの必要書類を合わせて、提出する必要があります。

生命保険を活用した相続税対策

生命保険の非課税枠

生命保険の保険は、みなし相続財産として相続税の基礎控除額とは別の非課税枠が設けられています。

非課税枠は「500万円✕法定相続人の数」で計算され、法定相続人が3人なら1,500万円までが非課税になります。

生命保険でなく、預貯金で財産を保有していた場合は、全額が課税相続財産になるため、生命保険を利用することで課税相続財産の額を減らす効果を得られます。

また、生命保険金の受取人は指定することができ、受取人が指定された生命保険金は、相続財産に含まれないため、遺産分割協議の対象とならず、確実に指定された受取人が受け取れるというメリットがあります。生命保険金を受け取った方に相続税の負担が発生する際には、その納税資金としても利用できます。

相続人を契約者・受取人とする方法

生命保険を相続税対策として利用する方法として、被相続人を被保険者、契約者および保険金受取人を相続人とする方法もあります。

契約者および保険金の受取人を相続人とすることで、保険料を支払うのは相続人になります。そのため、被相続人が亡くなって受け取る保険金は、相続人の一時所得となり、所得税の課税対象になります。

一時所得の計算は以下のとおりです。

(受け取った保険金-支払った保険料-50万円)✕1/2

一時所得の所得金額を求める際には、50万円の控除があり、さらに2分の1まで削減できますので、所得金額を抑える効果も期待できます。

被相続人を被保険者、契約者および保険金受取人を相続人としていた保険金を受け取った相続人は、相続税ではなく、確定申告で所得税を納めます。

そのほかの相続税対策

養子縁組をして非課税枠を拡大

養子縁組とは、親子の関係のない者同士の間で、法律上の親子関係を結ぶことです。そして、養子縁組によって被相続人の養子となった場合には、被相続人からみた法定相続人の数に含まれます。

相続税の計算における基礎控除額、またみなし相続財産の非課税枠の計算を思い出してください。どちらも法定相続人の数を用いて計算します。よって、法定相続人の数が多ければ、その分基礎控除額やみなし相続財産の非課税枠が大きくなるわけです。

ただし、複数の方と養子縁組を結んだとしても、法定相続人の数に加えられる養子の数には制限がある点に注意しなければなりません。法定相続人の数に加えられる養子の数は以下のとおりです。

・被相続人に実の子どもがいる:1人

・被相続人に実の子どもがいない:2人

また、孫を養子にした場合は、相続税の計算において2割加算の対象になります。そもそも、孫は法定相続人ではないため、孫が相続によって被相続人の財産を受け取った際には、相続税額が2割加算されます。養子になったからといって、2割加算の対象から外れるわけではありません。

海外移住

相続税の制度がない国に移住することで、相続税の負担を回避する考え方もあります。ただし、この方法は要件が厳しく、「被相続人と相続人の両方」が海外に移住することと、「海外に10年以上住む」こと、さらに「日本国内にある被相続人の財産を海外に移す」ことを行わないと、相続税の負担を回避することはできません。

さらに、被相続人と相続人の両方が海外に移住したとしても、相続開始前10年以内に日本に住所があると、海外に移した財産も相続税の課税対象になってしまいます。海外に10年以上住めば、国内の財産のみが相続税の課税対象になります。

日本国内にある被相続人の財産を海外に移す手続きにおいても、1億円以上の資産がある場合は、対象資産の含み益に所得税が課税される、国外転出時課税制度が創設されるなど、海外に移すこと自体が難しくなっています。ほかにも日本国内に居住しており、その年の12月31日時点で5,000万円を超える国外財産がある場合は、「国外財産調書」を提出しなければなりません。

海外移住で相続税対策を行えないわけではありませんが、実際にはかなり難しいと思っておきましょう。

不動産が相続税対策に有効な理由

財産を現金や有価証券などで保有しておくよりも、不動産で持っておく方が相続税対策においては有効に働きます。

本項では、不動産が相続税対策になぜ有効なのかについて解説します。

相続税評価額を圧縮できる

現金や預貯金のほか、株式などの有価証券は、相続税評価額を求める際に時価を用います。しかし、不動産は「土地」と「建物」に分けて時価以外の評価方法をそれぞれ用いるため、時価よりも低い相続税評価額になるのです。

土地の評価額は5つの指標があります。一物五価(いちぶつごか)とも呼ばれる各指標は「地価公示(公示価格)」、「地価調査(標準価格)」、「相続税路線価」、「固定資産税路線価」、「実勢価格(時価)」です。

相続税評価額として利用する指標は「路線価」になります。路線価は国税庁が毎年調査を行い公表しているもので、相続税以外にも贈与税の評価額の計算に用いられます。路線価は公示価格の80%程度に抑えられており、時価よりも低く評価されるので、結果として土地の相続税評価額を圧縮することができます。

また、建物は固定資産評価額を当てはめて計算します。固定資産税評価額は建築費公示価格の70%程度になっているため、建物の評価額を下げられます。

土地部分の相続税評価額

土地の評価額算出方法には、路線価方式と倍率方式があります。

路線価方式とは、毎年7月に各国税局が発表する路線価図にもとづいて土地を評価する方法で、ほとんどの市街地で適用されます。具体的には1平方メートルの土地の価格に、評価する土地の面積を乗じて計算します。

標準的な土地の場合、土地の評価額を求める式は「路線価✕土地の面積」です。土地の形状や立地状況によっては、路線価に一定の補正率を乗じて調整する必要があるため、調整する場合は「路線価✕補正率・加算率 ✕土地の面積」の式を用いて計算します。

中には路線価が決められていない地域もあります。路線価が定められていない地域では、倍率方式といい。「固定資産税評価額✕倍率」の式を用いて、土地の評価額を求めます。

土地には「小規模宅地等の特例」があり、特例を適用することで、さらに評価額を抑えられます。

小規模宅地等の特例とは、被相続人が相続開始直前まで居住用もしくは事業用として利用していた土地に対し、居住用の土地であれば330平方メートルまでの土地の相続税評価額が80%減額されるほか、事業用として利用していた土地の場合、要件を満たすことで最大400平方メートルもしくは200平方メートルまでの土地の相続税評価額が80%もしくは50%減額されます。

建物部分の相続税評価額

建物の評価方法は固定資産税評価額をそのまま当てはめます。つまり、建物の相続税評価額を求める際に用いる計算式は、以下のとおりです。

固定資産税評価額✕1.0

ただし、この計算式を用いるのは、相続した建物が、「被相続人が利用していた建物」、つまり自宅である場合です。また、固定資産税評価額は、3年に1度見直しが行われ、建物の経年劣化に応じて徐々に下がっていく特徴があります。

居住用不動産を活用した相続税対策

不動産を活用することで相続税評価額を抑えられる点については、先述のとおりですが、本項では居住用の不動産を活用した相続税対策方法にはどのようなものがあるのかについて解説します。

資産価値の高い不動産の購入

手持ちの預貯金や金融資産を不動産という実物資産に組み替えることが相続税の節税効果を生み出す重要なポイントです。不動産にすることで評価額を抑えることができ、さらに、小規模宅地等の特例などを利用することで評価額を大きく下げることが可能です。

注意点として、不動産を購入する際には、「資産価値が下落しない物件」か、「すぐに現金化できる物件」かを見極める必要があります。

その点で、好立地のマンションは市場での人気が高く、資産価値を保全しつつ、売りやすいという意味で相続税対策になるといえます。

マンション(区分所有建物)の相続税評価額も、土地と建物を別々にして計算します。土地部分の相続税評価額は、マンションの敷地全体の評価額を各居室の専有面積に按分します。戸数が多い高層マンションは1戸あたりの土地の持ち分が少なくなり、土地の相続税評価額が低くなることになります。

特にタワーマンションは人気が高く、相続税対策として利用されてきました。物件の相続税評価額は、同じ専有面積なら低層階でも高層階でも同じです。しかし、タワーマンションでは高層階ほど高額になるため、時価と相続税評価額に開きが出ます。時価は高く、相続税評価額は低いタワーマンションの高層階は、相続税対策として非常に有効だったのです。

現在は、2017年の税制改正によって、タワーマンションの固定資産税額の計算方法が見直され、従来のような節税メリットは薄くなりました。今後、さらなる税制改正も考えられるため、タワーマンションを活用した節税は注意する必要があります。

生前贈与制度と併用できる

不動産を購入する際には、直系尊属からの住宅取得等資金の贈与を受けた場合の非課税制度が利用できます。そして、住宅取得等資金贈与の非課税制度は、相続税精算課税制度や、暦年贈与との併用も可能です。

併用できる分、非課税枠が増えますので、最終的に非課税となる可能性も高くなります。

ただし、気をつけておかなければならないのは、制度の適用を受ける際には、期限までに必ず申告しなければならない点です。申告が遅れると制度の適用がなされず、非課税枠が適用されないことになりますので、必要書類と合わせて期限内に申告できるよう準備しておきましょう。

居住用不動産による相続税対策の注意点

好立地のマンションやタワーマンションを活用した相続税対策を解説してきましたが、不動産の資産価値保全は100%保証されているわけではありません。不動産には流動性リスクがあり、売りたいときに売れないことや、買いたいときに買えないといった事態に陥ることもあります。

さらに、タワーマンションを使った節税方法については、国税庁の監視が厳しくなっており、節税を否認されるケースも報告されています。否認されやすいケースとしては

・相続が発生する直前に購入している

・購入時、被相続人に認知症など意志決定に問題がある疑いがあった

・相続が発生してすぐに売却した

などが挙げられます。

居住用不動産による相続税対策をご検討の場合は、早い段階で物件を取得するなどの準備が必要です。

賃貸不動産を活用した相続税対策

相続税の節税効果をさらに上げるためには、賃貸用の不動産の活用が有効です。本項では、賃貸不動産を活用することで得られる節税効果やメリットについて解説します。

相続税評価額をより圧縮できる

賃貸不動産の場合、「貸家建付地」、「借地権割合」、「借家権割合」、「賃貸割合」などの考え方によって相続税評価額をさらに抑えられます。

賃貸不動産の土地部分は「貸家建付地」として扱われます。そして、貸家建付地の場合、借地権割合や借家権割合、さらに賃貸割合に応じて評価額を計算するため、自宅用の土地に比べ、評価額を下げることができるのです。

国税庁のホームページで借地権割合を確認でき、30~90%の範囲で設定されています。また、借家権割合については全国一律30%と決まっています。

賃貸割合は、物件の賃貸に出している割合のことで、その家屋の各独立部分の床面積の合計のうち、賃貸に出している各独立部分の床面積の合計を計算して求めます。

更地としての評価額×(1-借家権割合×借地権割合×賃貸割合)

賃貸不動産の建物部分の相続税評価額は以下の計算式で求めます。

建物の固定資産税評価額×(1-借家権割合×賃貸割合)

仮に、建物の固定資産税評価額が6,000万円だった場合、それが自宅用であれば、相続税評価額は6,000万円です。

しかし、賃貸不動産として使用していた場合で、賃貸割合が70%だった場合、相続税評価額は、6,000万円×(1-借家権割合0.3×賃貸割合0.7)=4,740万円になり、自宅用と比べ、1,260万円も評価額を抑えることができます。

安定的な収益を得ることができる

賃貸不動産のメリットの1つに、保有しているかぎり家賃収入が得られることが挙げられます。単に相続税を節税するだけではなく、賃貸経営を行うことにより長期間、安定的な家賃収入を得ることができる点は、生活を安定させるという意味でも有意義だといえるでしょう。

補足となりますが、賃貸経営による収入は不動産所得または事業所得となります。固定資産税などの租税公課や減価償却費などを経費として計上できるため、最終的な課税所得を抑える仕組みを有効に活用できます。また、購入した賃貸不動産が値上がりした場合は、売却により譲渡益を得ることもありえます。

ローンが「債務控除」になる

相続税の計算において、被相続人が残した借入金などの債務を遺産総額から差し引くことができます。

収益物件を購入もしくは建築する費用として、不動産投資ローンを利用し金融機関から融資を受けていた場合で、相続開始時に借入金が残っていたなら、その借入金額は債務としてプラスの相続財産から控除できます。このことを債務控除といいますが、債務控除を行うことで、相続税の課税財産額を減少できます。

例えば、1,000万円の自己資金に加え、不動産投資ローンで5,000万円を借り入れて6,000万円の物件を購入したとします。そして、借入残高が2,000万円残っているときに相続が発生し、各特例などを適用した結果の不動産評価額が3,000万円であれば、債務控除を適用した最終的な相続税評価額は3,000万円-2,000万円=1,000万円まで下がことになるわけです。

債務控除として利用する際には要件を満たす必要があります。被相続人が亡くなったときに確実に債務だったと証明できるようにしておきましょう。

債務控除の注意点として、不動産投資ローンに付属している団体信用生命保険に加入していた場合、ローン残債が保険会社から弁済されるので、債務控除は適用できません。

賃貸不動産による相続税対策の注意点

賃貸経営には、空室リスクを始めとする、さまざまなリスクが存在します。「不確実性」の高いリスクを洗い出し、一つ一つ適切な対応によりリスクコントロールをしていかなければなりません。然るべき対応を誤り、致命的な事態に陥ると、相続税対策どころではなくなる可能性もあります。

ただ、数ある賃貸経営のリスクは、それぞれの特徴を理解することでコントロールすることが可能です。賃貸経営の経験が浅く、リスク・コントロールに不安があるなら、経験や実績が豊富な賃貸管理会社の協力を得ることでヘッジが可能になります。

「空室リスク」、「家賃滞納リスク」、「老朽化リスク・工事/修繕リスク」、「流動性リスク」など、考えられるリスクは多くありますが、問題に真摯に向き合い、改善していく姿勢が収益を最大化するポイントになります。もし、ご自分のリソースだけでは限界があると感じたときには、不動産の相続対策に強い賃貸管理会社に協力を仰ぎ、一緒に解決していくようにしましょう。

まとめ

相続税を節税する方法にはさまざまなものがあります。今回は不動産を活用した節税の仕組みをメインに解説しましたが、自宅用の不動産として保有するよりも賃貸不動産として保有することで、節税効果が高まることがお分かりいただけたのではないでしょうか。

賃貸経営を成功させるには、信頼できる賃貸管理会社を味方に付けることが重要なポイントです。【リロの不動産】は賃貸経営と不動産に関わるお困りごとをトータルでサポートいたします。これまでの豊富な実績を元に、賃貸や売買、さらに税金対策の面などでオーナー様をご支援いたします。

相続税対策の相談や、賃貸物件管理などでお悩みの方は、ぜひ【リロの不動産】にご相談ください。

おすすめのサービス

おすすめのお役立ち情報

この記事を書いた人

秋山領祐(編集長)

秋山領祐(編集長)

【生年月日】昭和55年10月28日。

【出身地】長野県上田市。

【趣味】子供を見守ること。料理。キャンプ。神社仏閣。

【担当・経験】

デジタルマーケティングとリブランディングを担当。

分譲地開発のPMや家業の土地活用などの経験を持つ。

リノベした自宅の縁の下に子ども達の夢が描かれている。