相続税対策のポイントとは? 賃貸不動産の活用は効果が大きい

2022.12.22

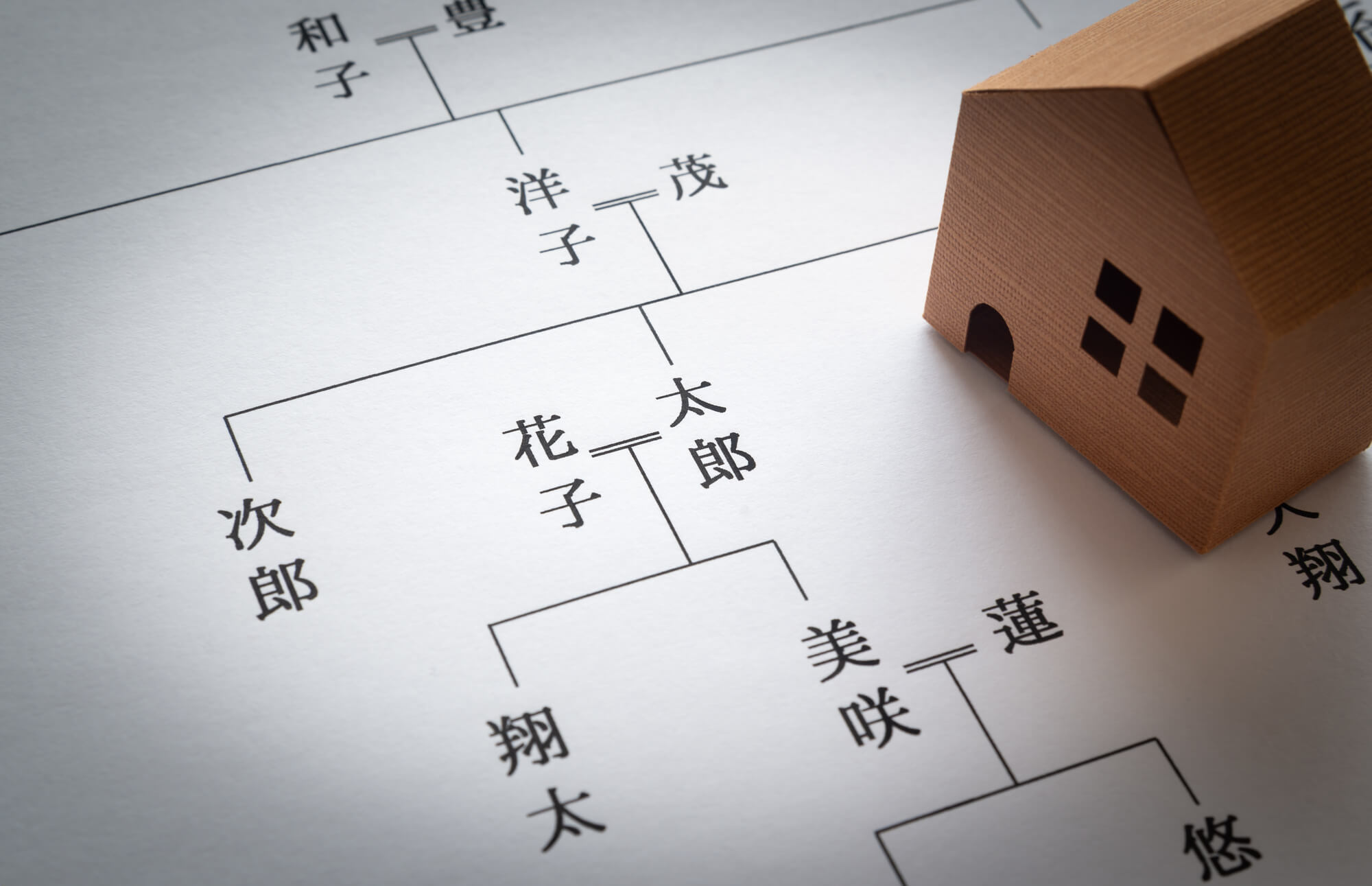

自分自身が年齢を重ねてきたり、親が高齢化してきたりすると、相続が頭をよぎる機会も多くなります。実際に相続が発生したときにトラブルにならないか、相続税の負担で苦労することがないかなど、気になるポイントは少なくありません。

この記事では、あらかじめ行える相続税対策をいくつかご紹介いたします。賃貸不動産を活用した相続税対策は効果が大きい方法となります。具体的な賃貸不動産の活用方法とともに、注意点も解説しますのでぜひ参考にしてください。

目次

相続「税」対策前の相続対策

「相続対策」と聞くと、税金に関しての対策だと受け止められるかもしれません。しかし、実際には相続「税」対策以上のものが含まれ、被相続人や相続人のための備えとしてとても大事なものです。

被相続人の生活費や認知症などへの備え

将来発生する相続税に対して損をしない、トラブルを生まないための対策を施しておくことは大事です。例えば、子や孫への生前贈与も相続税対策となりますが、老後のための資金を残していなければご自身の生活が成り立ちません。本人(被相続人)が存命中は、まず本人がどのような暮らしをしたいのかを第一に考え、経済的基盤を整えておくことが大切です。

高齢になると誰でも認知症になる可能性があります。「自分は認知症にならない」「自分の親は大丈夫」など、楽観的な思い込みが後々トラブルにつながることも少なくありません。実際に認知症を患ってしまうと制限行為能力者として扱われ、法律行為や契約行為などが無効とされてしまうからです。

具体的には遺言書の作成や生前贈与、預金口座の引き出しや解約、不動産の売却や修繕などができなくなります。認知症が予想される場合は、事前に対策を取っておきましょう。

遺産分割対策

相続人が複数いる場合は、遺産分割協議を行うことになります。ただ、遺産相続が遺産「争続」や遺産「争族」といわれることがあるように、被相続人が遺した財産をめぐって家族間で紛争になることは珍しくありません。しかも、遺産相続のトラブルは資産家だけに限ったことではなく、ごく普通の家庭でも起こる可能性があります。

例えば、親をずっと献身的に介護してきた自分と、まったく協力せず、訪ねてすらこないほかの兄弟が同じ割合で相続するのは納得できない、という主張もあり得ます。逆に同じ兄弟なのだから、平等に分けるべきという主張をする方もいるでしょう。

遺産に不動産が含まれている場合は簡単に分けられず、分割の仕方で不公平感が生まれるケースもあります。相続が「争続」や「争族」とならないよう、被相続人の存命中(認知症を患っていない状態)に話し合いをしたうえで対策を施しておく必要があります。

納税資金対策

相続税の支払いは現金での一括納付が原則です。しかも、申告期限は相続が発生したことを知った日から10ヶ月以内と定められています。要件を満たせば分割して納税できる「延納」や、相続財産をそのまま「物納」できる方法はありますが、すべてのケースで認められるわけではありません。

基本的には相続人が自分で納税資金を確保しなければならず、相続したことがかえって負担になることもありえます。現金や預貯金なら相続した財産から納税資金を捻出するのも可能ですが、相続財産の多くを不動産が占めている場合は換金しにくく、現金納付が難しいことも考えられます。

例えば、長男に自宅の土地・建物、その他の子どもには預貯金や株式などの有価証券を相続させたいという場合、長男だけ納税資金が不足する不公平な状況になるかもしれません。相続税の納税が予想されるのなら、その分の資金をどう用意するのかも話し合っておくことが大事です。

相続税対策

以上の問題点を踏まえたうえで、合理的に節税できる方法があれば適切に対策をとっておきましょう。不動産が保有財産の多くを占めるケースなら、不動産をそのまま相続したほうが評価額においては有利ではありますが、遺産分割の方法によっては売却して現金化したほうがスムーズに行くこともあります。

相続人を受取人として生命保険に加入しておくのも有効です。生命保険は受取人の財産となるため、早いうちに納税資金の準備ができます。被相続人の存命中に少しずつ相続人に対して生前贈与を行い、納税資金を貯めておいてもらうのも方法の一つです。

2015年の相続税制大改正

2015年1月1日の相続税法改正によって、それまで「一部の金持ち」の世界での問題だと思っていた方にも、相続が「自分ごと」になる可能性が高くなっています。実際に税制改正後、2015年分の課税対象被相続人数は、前年の5万6,000人に比べて10万3,000人にほぼ倍増しました(※)。ここからは2015年の改正でどう変わったのか、基礎控除額の引き下げと税率の引き下げについて以下で詳しく解説します。

基礎控除額の引き下げ

2015年の税制改正で大きく見直されたのが、遺産にかかる基礎控除額の引き下げです。相続した財産の合計額が基礎控除額を上回った分に対して相続税が発生するため、基礎控除額の引き下げによって課税の対象になる方が増えます。

改正前の基礎控除額は「5,000万円+1,000万円×相続人の人数」でした。相続人が3人のケース(例えば配偶者と子ども2人など)では、基礎控除額が「5,000万円+1,000万円×3人」で、8,000万円までは相続税がかからなかったのです。

しかし、改正後は「3,000万円+600万円×相続人の人数」に基礎控除額が引き下げられています。上記の例を改正後の基礎控除額で計算してみると、「3,000万円+600万円×3人」で4,800万円です。8,000万円と4,800万円ではかなり差があることが分かるでしょう。

税率の引き上げ

基礎控除額の引き下げとともに、2015年の税制改正で大きなポイントとなるのが、税率構造の改正です。すべてが税率を引き上げられるわけではありませんが、特に相続した金額が1億円を超える部分については税率構造が細分化され、以下のようになります。

| 相続した金額 | 改正前 | 改正後 | 控除額 |

| 1,000万円以下 | 10% | 10% | - |

| 3,000万円以下 | 15% | 15% | 50万円 |

| 5,000万円以下 | 20% | 20% | 200万円 |

| 1億円以下 | 30% | 30% | 700万円 |

| 2億円以下 | 40% | 40% | 1,700万円 |

| 3億円以下 | 40% | 45% | 2,700万円 |

| 6億円以下 | 50% | 50% | 4,200万円 |

| 6億円超 | 50% | 55% | 7,200万円 |

改正前は1億円を超え、3億円以下まではすべて40%でした。改正後は1億円を超えて2億円以下までは変わらず40%ですが、2億円を超えて3億円以下までの部分は45%に税率が上がります。

同じように改正前は3億円以上が一律50%だったところ、6億円で区切られました。3億円を超えて6億円以下までの範囲は50%のままですが、6億円を超えると55%に引き上げられています。

相続税を減らす主な方法

かなりの重税感を感じる相続税ですが、負担を軽くする方法がいくつかあります。ここでは、贈与税の非課税枠を活用した方法を中心に5つの方法を解説します。

年間110万円以内の生前贈与

贈与で譲り受けた財産に対しては贈与税が課されます。課税方法は2種類あり、その一つが暦年課税です。暦年課税の基礎控除額は110万円で、1年間(1月1日から12月31日まで)の贈与額合計が110万円以下ならば贈与税は課されません。

暦年課税は毎年活用できます。原則として暦年贈与された財産は相続税の対象にはならないため、贈与税が発生しない範囲で少しずつ贈与すれば相続税対策として有効です。ただし、暦年課税制度には「生前贈与の3年内加算」ルールがあります。相続が発生した際、被相続人から相続開始前の3年以内に贈与された分は相続税の課税対象として加算されるため、相続税対策として活用する場合は早めの対応が重要です。

また、毎年暦年課税を活用しているケースでは、最初から毎年贈与する意図があった「定期贈与」と見なされると、合計額に贈与税が課される場合もあるので注意が必要です。暦年課税を活用する贈与でも必ず贈与契約を交わし、証拠を残すために現金手渡しではなく銀行振込にするなどの対策を取りましょう。

相続時精算課税制度の特別控除

60歳以上の父母や祖父母から18歳以上の子や孫に生前贈与を行う際、2,500万円までの特別控除がある「相続時精算課税制度」もあります。この制度では2,500万円までは贈与時に贈与税が課税されることはなく、2,500万円を超える部分にのみ一律20%で課税されます。

ただし、相続時精算課税制度はまったく税金を納める必要がないものではなく、相続税で精算される仕組みになります。実際に相続が発生した時点で相続財産に加算され、その他の相続財産と合計した価額をもとに相続税が計算されます。贈与時の評価額で計算されるため、値上がりが予想される財産の場合は事前に贈与しておくことが有効です。

父母や祖父母からの贈与では、住宅取得等資金贈与税の非課税制度も活用できます。住宅が省エネ等住宅か、その他の住宅かで非課税限度額が違ってくるため確認が必要です。また、制度を活用するためには、贈与を受けた翌年3月15日までに住宅用の家屋を新築する、居住するなどの要件を満たす必要もあります。

結婚・子育て資金贈与の非課税枠

経済的不安による若者の結婚・出産が減少している現状を受けて設けられたのが、結婚・子育て資金の一括贈与にかかる贈与税の非課税措置です。結婚・子育てに関する費用のうち、1人あたり1,000万円(うち結婚式の費用は300万円)までは、一定の要件を満たせば贈与税が非課税になります。

贈与の対象となるのは満18歳から50歳未満の子や孫です。挙式や披露宴の費用、新居への転居費用、妊婦健診や分娩費、子どもの保育料のほか、不妊治療にかかる費用も対象になります。この制度を活用するためには、あらかじめ結婚・子育て資金口座を開設し、金融機関を通して税務署に結婚・子育て資金非課税申告書を提出する必要があります。

子や孫に対して教育資金贈与の非課税枠

30歳未満の子や孫がいる場合、父母や祖父母からの教育資金の一括贈与制度も相続税対策になります。この制度を活用すると、1人あたり1,500万円(うち学校以外は500万円)まで非課税での贈与が可能です。

入園料や入学金、授業料はもちろん、修学旅行費や学用品を購入する費用も学校に対して直接支払われる教育資金として認められます。ほかにも通学のための定期券代や塾・習いごとなどの月謝、留学渡航費用など学校以外に支払う費用も最大500万円までが非課税です。

教育資金の一括贈与制度で認められるのは、あくまでも教育に関わる費用です。教育資金以外の用途で使うと課税されてしまうため、条件を把握しておきましょう。この制度を活用するためには、教育資金口座の開設と教育資金非課税申告書の提出が必要です。

生命保険の非課税枠

生命保険金は被相続人が亡くなった後に発生するものであり、亡くなった時点で所有していた財産ではありません。そのため民法では相続財産には当たらないとされていますが、相続税法では相続財産(みなし財産)として課税対象になります。ただし、生命保険金には非課税枠が設けられており、枠内なら相続税がかかりません。

非課税枠の計算式は「500万円×法定相続人の数」で、法定相続人が配偶者と子ども2人の3人なら、1,500万円が非課税枠です。仮に生命保険金が2,000万円の場合は「2,000万円-1,500万円=500万円」となり、非課税枠を超えた500万円が遺産総額に加算されます。

メリットが大きい賃貸不動産による相続税対策

生前贈与などいくつか相続税対策はありますが、賃貸不動産を活用した対策は効果が大きい方法です。ここからはなぜ賃貸不動産を相続税対策に活用するのが効果的なのかを解説するとともに、相続税節税以外のメリットも紹介します。

相続税評価額を低く抑えられる

同じ相続財産でも現金や預貯金、有価証券などの相続税評価額は時価100%で計算されます。一方で不動産は、土地・建物ともに評価額を低く抑えられるメリットがあります。もともと土地部分の相続税評価額の計算に用いられるのは、土地売買で目安とされる公示価格よりも約20%低く設定されている路線価です。

路線価が定められていない地域では固定資産税評価額に一定の倍率をかけて算出され、やはり時価よりは低くなります。建物部分の相続税は固定資産税評価額がそのまま反映されますが、そもそも固定資産税評価額自体が時価よりは低く抑えられ、公示価格の70%程度です。

さらに、土地や建物を借りている方がいる賃貸不動産の場合は、所有者であっても自由に使用・売却できない不自由さがあります。その分、相続税評価額も低くなり、相続税が抑えられる仕組みになっています。

家賃収入を得ることができる

賃貸不動産を所有していれば、家賃収入を得られるメリットもあります。このメリットは相続税には関係ありませんが、安定した収入構造は被相続人の生活にも、相続人の生活にも余裕を生むものとなるでしょう。

もし、病気や怪我などで本業の収入が途絶えたとしても、賃貸経営で副収入源を確保できていれば安心材料になります。家賃で得た収入を蓄えておき、老後の備えとして介護費用などに充てることも可能です。

賃貸経営が軌道に乗っている状態のままで次世代に引き継げば、相続人にとっても安定した長期の収入源確保につながります。賃貸不動産を相続した結果、相続税の納税のために一時的に現金・預貯金が減少したとしても、その後の家賃収入によって充当することができます。

賃貸経営のリスクはコントロール可能

長期にわたる安定した収入を得られるメリットがある不動産賃貸経営も、リスクがまったくないわけではありません。

例えば、空室が出るリスクは特に注意しておきたいポイントです。賃貸経営では入退去を繰り返すため、一時的に空室が出ることは珍しくありませんが、空室期間が続いたままでは想定していた家賃収入が得られなくなります。立地のようにあらかじめ賃貸需要を考慮して、購入する物件を選ぶことでリスクを避けられます。

ローンを組む場合は融資条件をしっかり把握しておく必要もあります。借入金返済が難しくなるリスクを減らしたいなら、自己資金の割合を多くしておくのも対策の一つです。

賃貸経営をするうえで、運営上考慮しておく空室リスクや家賃滞納・入居者トラブルなどは、実績と信頼のある賃貸管理会社に管理を任せることでリスクを回避できます。

何よりも正しくリスクを理解することが大切です。賃貸経営をトータルでサポートしてくれる総合賃貸管理会社のような有益なパートナーとともに、入居者様を募集するための空室対策や顧客満足度を高める管理対応のほか、工事や売買対応など、想定できる対策を適宜対応することでリスクコントロールは可能です。

借入金を相続対策に使える

もともと不動産は現金や預貯金よりも相続税評価額が低くなっているため、現金などよりも不動産を所有しているほうが相続税対策として効果的です。加えて収益物件を新築するための建築費用や、物件の購入費用を金融機関からの借入金でまかなっている場合、借入金は「債務控除」の対象となります。

資金を借り入れた時点で相続税が減るわけではありません。しかし、借入金自体はマイナスの財産であるため、相続が発生した時点で借入金が残っていれば、相続したプラスの財産から借入金分を差し引いて課税価格が計算されます。つまり、相続税評価額を減らすことで相続税が抑えられるため、相続対策として効果が見込めるのです。

注意点としては、ローンを組む際に加入する団体信用生命保険(団信)があります。団体信用生命保険は借入金返済中に死亡するなど、万一の状態に陥った場合に保険金でローンの残債が弁済される仕組みです。団体信用生命保険に加入している場合は死亡時にローン残債が免除されるため、相続税対策の債務控除は使えません。

相続税評価額の計算方法と小規模宅地等の特例

賃貸不動産の活用が相続税対策に有効なことが分かったところで、実際にどのような方法で相続税評価額が計算されるのかも把握しておきましょう。土地部分と建物部分に分けて説明するとともに、小規模宅地等の特例も紹介します。

土地部分の相続税評価額

土地の評価額は1物5価と呼ばれ、全部で5種類の評価方法があります。毎年1月1日を基準として国が調査・公表する価格が地価公示、都道府県が7月1日時点の価格を公表するのが基準地価、固定資産税の計算に使われる固定資産評価額、実際の取引価額である実勢価格、そして相続税の評価に使われる路線価です。

相続税や贈与税を計算するための土地の評価は、もともと土地売買の目安となる地価公示の価額よりも約20%程度低い路線価が用いられます。路線価は国税庁が決定、発表する毎年1月1日時点での道路に面する土地1平方メートルあたりの評価額です。路線価が定められていない土地の場合は、固定資産税額評価額に一定の倍率をかけて評価します。

賃貸不動産の相続税評価額を出す際は、更地の状態での土地評価額に借主の存在が与える影響も加味されます。計算式は「更地としての評価額×(1-借家権割合×借地権割合×賃貸割合)」です。

借家権割合と借地権割合は似た言葉ですが、意味は異なります。借家権は土地上の建物の借主が建物を利用する権利で、借家権割合は一律30%です。借地権割合は建物を建てる目的で土地を借りる権利で、60~90%で計算されます。賃貸割合はアパートやマンションなどの建物を賃貸に出している割合です。賃貸割合は戸数をもとに算出するのではなく、専有部分の床面積で計算されます。

建物部分の相続税評価額

建物部分の相続税評価額は固定資産税評価額を基準に計算します。市区町村などの地方自治体が評価して価額を定める固定資産税額評価額の目安は、土地売買で参考にされる公示価格の約70%です。マイホームなど自身が居住するための建物の場合、相続税評価額は「固定資産税評価額×1」で計算されます。

ただし、入居者様がいる賃貸不動産は制限があり、土地価格の評価と同様に評価額は低く算定されます。計算式は「建物の固定資産税評価額×(1-借家権割合×賃貸割合)」です。借家権割合は一律で30%、賃貸割合は賃貸に出している割合です。なお、固定資産税は3年に一度評価替え(見直し)されるため、最新の情報を知っておくようにしましょう。

小規模宅地等の特例

小規模宅地等の特例は、一定の条件に当てはまる土地を相続した場合に評価額を減額できる制度です。被相続人が生前に居住していた宅地や貸付事業用の宅地、貸付事業用以外の宅地など利用区分によって、それぞれ限度面積や減額される割合が定められています。

相続した財産が賃貸不動産なら、貸付事業用宅地として200平方メートルまで50%の減額が可能です。アパートやマンションの敷地のほか、貸付事業用なら駐車場や自転車駐輪場なども対象になります。

特例を受けるための要件には、事業継続要件と保有継続要件があります。事業継続要件は「相続税の申告期限まで貸付事業を引き継ぎ、事業を継続して行うこと」、保有要件は「相続税の申告期限までにその宅地を所有していること」です。

ただし、2018年の税制改正により、相続開始前の3年以内に賃貸経営を始めた物件の土地に対しては小規模宅地等の特例の対象としては認められなくなったため、注意する必要があります。相続税対策のために賃貸不動産の取得を考えているのであれば、早めの対策をおすすめします。

賃貸不動産による相続税対策の注意点

賃貸不動産の活用は相続税対策として大きなメリットがある一方、いくつか考慮しておきたいポイントもあります。そこで賃貸不動産による相続税対策で考えられる注意点を挙げ、どうすればリスクを避けることができるのかについても解説します。

相続争いを引き起こす可能性

相続人が複数いる場合は不動産の実物を分割するのが難しく、不公平が生じて相続争いに発展することも少なくありません。不動産を相続する方の資金に余裕があれば、代償金を支払うことで相続分を均等になるよう調節することも可能です。しかし、そうスムーズにいくとは限らないため、賃貸不動産を相続税対策に活用する際は、相続人数と物件数を揃えるなどあらかじめ工夫しておく必要があります。

複数の相続人で賃貸不動産を共有名義で所有する場合、修繕やリフォームが必要になったときの対応はどうするのかなど、相続後もさまざまな問題が起こる可能性があります。将来物件を売却したいと思っても、共有者全員の合意がなければ売却はできません。

賃貸経営に失敗する可能性

団体信用生命保険による残金の完済ができない場合など、ローンの残債がある状態で賃貸経営をしている時は注意が必要です。空室が出れば空室分の家賃収入が入らなくなり、ローンの返済ができなくなることも考えられます。

経済力に余裕があるうちは手持ちの資金でカバーできるかもしれませんが、資金が尽きれば相続税対策どころではなくなるでしょう。それでは賃貸経営や相続対策の意義がなく、本末転倒になります。

このような失敗をしないためにも、「物件選び」から「空室対策に強い賃貸管理」と「売却」まで賃貸経営の流れに沿ってしっかりチェックすることが大事です。賃貸経営を始めるとさまざまな業務が発生します。

購入時の融資条件選定から、空室対策の範囲や入居者募集・仲介業務を行うリーシングに強い賃貸管理まで、賃貸経営をトータルサポートする賃貸管理会社をパートナーとして選ぶのがおすすめです。賃貸経営に失敗するリスクを回避するためにも、パートナー選びは慎重に行いましょう。

賃貸不動産を売却するとき

経営が順調で収益性が高いのなら相続後も継続するメリットがありますが、思うようにいきそうにないのなら売却する選択肢もあります。売却で得た譲渡益は相続税の支払いに充てることもできるでしょう。ただし、相続税の申告および納税の期限は相続開始を知った日の翌日から10ヶ月以内であるため、期限までに売却を済ませる必要があります。

相続の直前に購入した物件を相続後すぐに売却・現金化すると、国税当局に相続税を逃れるための租税回避行為と見なされる可能性もあります。相続税評価額を下げるためだけに不動産を購入・売却したものと見なされるからです。

売却を視野に入れているのなら、賃貸経営を継続するのか、売却するのかの判断は専門家の意見を採り入れるようにしましょう。信頼できる賃貸管理会社がいるならば、分からないことを相談してみるのがおすすめです。

まとめ 相続税対策として賃貸不動産を活用しよう

さまざまな方法がある相続税対策の中でも、賃貸不動産を活用することはとても有効ですが、詳細は信頼できる専門家に任せることになります。例えば、遺産分割協議に関することは弁護士に、税に関する相談なら税理士に相談することになるでしょう。

ただ、賃貸経営も含めてトータルで相続対策を考えようとすれば、中立的なポジションで見られる総合的な賃貸管理会社のアドバイスを参考にすることをおすすめします。相続税対策として賃貸不動産の活用を検討しているのなら、多数の実績を保有する【リロの不動産・リロの賃貸】におまかせください。

おすすめのサービス

おすすめのお役立ち情報

この記事を書いた人

秋山領祐(編集長)

秋山領祐(編集長)

【生年月日】昭和55年10月28日。

【出身地】長野県上田市。

【趣味】子供を見守ること。料理。キャンプ。神社仏閣。

【担当・経験】

デジタルマーケティングとリブランディングを担当。

分譲地開発のPMや家業の土地活用などの経験を持つ。

リノベした自宅の縁の下に子ども達の夢が描かれている。