アパートは相続税対策に有効! 相続税計算でメリットを検証・解説付き

2023.01.20

まとまった財産を形成し、年齢的に相続を意識するようになると、何らかの対策を考える方もいるのではないでしょうか。また、残す資産を現金や預貯金のままにするよりも、アパートを建てることや購入することで相続税を節税できると聞いた方もいるでしょう。

今回はアパートを活用した相続税の節税の仕組みについて、シミュレーションを用いて解説します。

目次

2015年の税制改正で相続税が身近に

2015年1月1日の税制改正により、相続税の課税対象となる「被相続人」の数が倍増しました。2014年では56万人だった数が、2015年には103万人まで増加したのです(※)。この税制改正によって、それまでは遠くの世界の話だった相続税が、多くの人にとって身近なこと、自分に関係のあることとして捉えられるようになりました。

※ 出典:国税庁 平成30年分相続税の申告事績の概要

基礎控除額の引き下げ

2015年の改正では、遺産にかかる基礎控除額が引き下げられました。改正前は、「5,000万円+(1,000万円✕法定相続人の数)」で計算されていたものが、改正により、「3,000万円+(600万円✕法定相続人の数)」まで引き下げられたのです。

相続税の基礎控除とは、相続税を算出するにあたって被相続人の遺産総額(課税価格の合計額)から差し引くことが認められた控除です。遺産総額が基礎控除額を超えるとき、その超えた部分が相続税の課税対象となります。いわば、相続税が発生するボーダーラインの役割を持っており、相続税を計算するうえで重要な意味を持っています。

仮に相続によって財産を取得した相続人が配偶者と子ども2人だった場合、法定相続人の数は3人になります。

改正前であれば、基礎控除額は「5,000万円+(1,000万円✕3)」=8,000万円だったものが、改正により「3,000+(600万円✕3)」=4,800万円まで下がりました。相続税の課税対象者が増えるのも当然といえるでしょう。

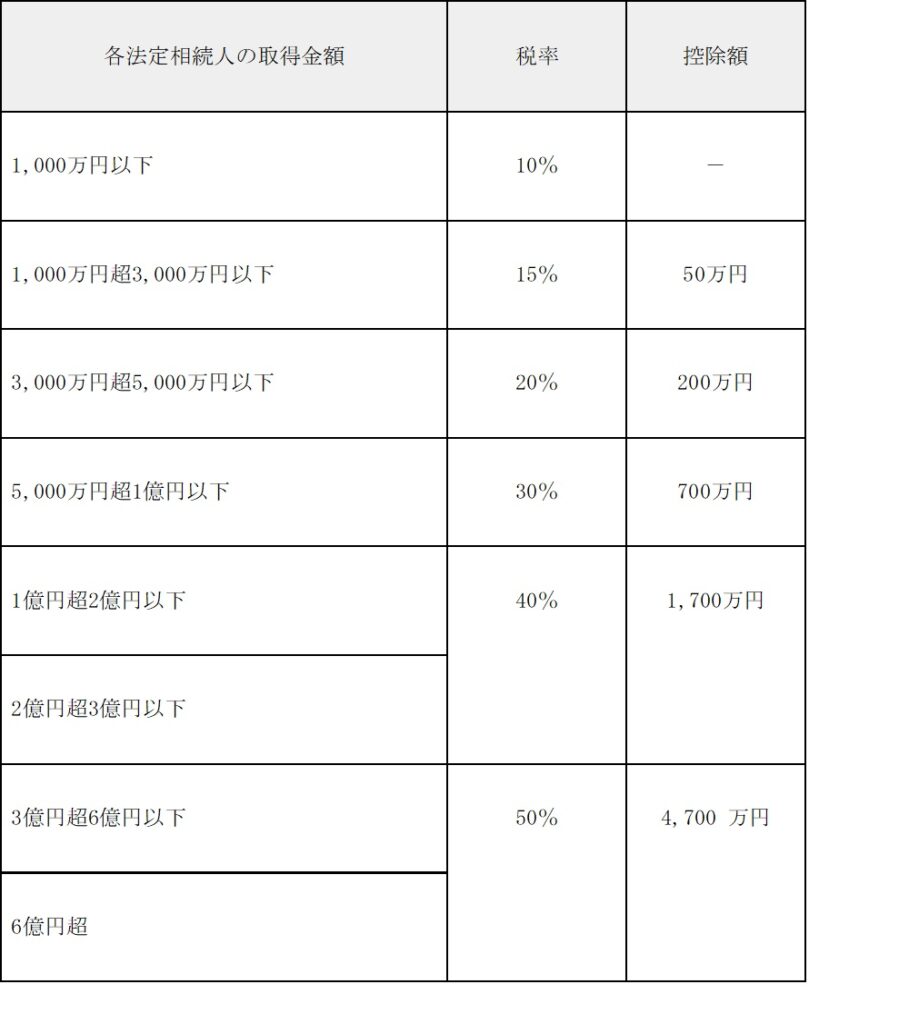

相続税率の引き上げ

改正により、相続税の構造が変わり、最高税率も引き上げられることになりました。

(改正前)

(改正後)

| 各法定相続人の取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超3,000万円以下 | 15% | 50万円 |

| 3,000万円超5,000万円以下 | 20% | 200万円 |

| 5,000万円超1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

改正前は、1億円超3億円以下は一律40%だったものが、2億円を境に税率が5%引上げられ、さらに、3億円超に関しては、一律50%だったものが6億円を超える場合は55%にまで引上げられています。

アパート(賃貸不動産)はなぜ相続税対策で有効なのか

改正によって、一定の資産を保有している人にとっては重税となった相続税ですが、現代でも昔と変わらず、相続税対策に有効な手段としてアパート経営(収益不動産)が注目されています。

アパート経営がなぜ、相続税対策として有効なのでしょうか。その理由について解説します。

相続税評価額を下げることができる

現金や預貯金などの金融資産については、時価が相続税評価額となりますが、不動産については相続税課税価格の評価方法が異なります。土地であれば「路線価方式」もしくは「倍率方式」を用いて計算するため、公示価格の80%程度、建物は「固定資産税評価額」を用いて算出するため、実際の建築費の50~70%程度の相続税評価額になります。

このように相続財産を不動産に変えることにより、相続税評価額を減少する効果があるのです。

土地・建物の相続税評価額の計算方法

不動産の相続税評価額は、土地と建物で異なります。まずは、土地部分の相続税評価額の求め方について解説します。

土地部分の相続税評価額

土地部分の相続税評価額を求めるには、路線価方式もしくは倍率方式を用いて計算します。それぞれの計算方法について、以下見ていきましょう。

路線価方式

路線価方式の計算で用いる路線価とは、国税庁が定める相続税や贈与税の目安となる土地の価格のことです。毎年1月1日を基準として作成され、7月頃に発表されます。相続税や贈与税の目安として利用されることから、相続税評価額ともいわれ、公示価格の80%程度が相場となっています。

路線価といわれているのは、道路(路線)ごとに価格(路線価)が決められているためで、道路(路線)に面している土地の相続税評価額は、以下の順序で求められます。

・まず、土地が面している道路の路線価に土地の奥行きに応じた奥行価格補正率を乗じます

・上で求めた値に土地の面積を乗じて、最終的な相続税評価額を求めます

土地が2つ以上の道路に接している場合は、路線価に奥行価格補正率を乗じて計算した金額の高い方を用います。

また、奥行価格補正率は、ビル街や繁華街、普通住宅といった地区区分と、奥行距離に応じて決められていますので、国税庁のサイトに掲載されている「土地及び土地の上に存する権利の評価についての調整率表」を参考にしながら計算する必要があります。

路線価は、ほとんどの市街地で適用されています。

出典:国税庁 土地及び土地の上に存する権利の評価についての調整率表(平成31年1月分以降用)

倍率方式

倍率方式は、路線価が定められていない地域で採用される方式です。倍率方式における土地の相続税評価額の求め方は、「固定資産税評価額✕国税庁が定めた評価倍率」です。

評価倍率については、その土地が存在する場所によって異なるため、国税庁のサイトで公表されている「路線価図・評価倍率表」で確認しておきましょう。

倍率方式の計算には、路線価方式のような奥行価格補正率および土地の面積は必要ありません。

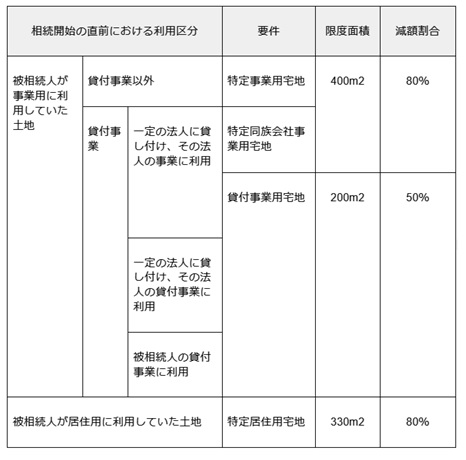

小規模宅地等の特例

土地の相続税評価額を求める際には、「小規模宅地等の特例」が適用されます。小規模宅地等の特例とは、相続した土地(相続が開始される直前の被相続人の土地)について、一定の要件に当てはまる場合は、決められた面積まで相続税評価額が減額される制度です。

要件や限度面積、減額割合の詳細については以下のとおりです。

適用されるのは限度面積までとなります。限度面積を超えた部分については減額されない点に注意しておきましょう。

また、貸付事業に利用している場合でも、相続開始前3年以内に事業を開始した土地については、原則として対象とならない点に注意が必要です。

出典:国税庁 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

建物部分の相続税評価額

建物部分の相続税評価額は、その建物の固定資産税評価額をそのまま用いて計算します。建物部分の固定資産税評価においては、再建築価格にその家屋の建設後の経過年数に応じて定められた原点補正率を乗じて求められます。そのため、建物の固定資産税評価額は、実際の建築費の50~70%程度になっているケースが多くみられます。

固定資産税は毎年納めているものなので、固定資産税評価額を知りたい場合は、最新の固定資産税の納税通知書を確認すれば分かります。もし、納税通知書が見当たらない場合は、市区町村の窓口に問い合わせて確認しておきましょう。

借地権割合・借家権割合

アパートの土地の相続税評価額は、以下の計算式で求められます。

土地の評価額✕(1-借地権割合✕借家権割合✕入居率)

借家権割合は全国一律30%と決められています。また借地権割合については、30~90%の間で決まっています。借地権割合が分からない場合は、国税庁が発表している「路線価図・評価倍率表」で確認してください。

アパートの建物部分の相続税評価額は、以下の計算式で求められます。

建物の相続税評価額✕(1-借家権割合✕入居率)

建物の相続税評価額は固定資産税評価額を調べれば分かります。借家権割合は上で述べたとおり全国一律30%です。

実際にアパートを土地3,000万円、建物5,000万円の合計8,000万円で購入した場合の相続税評価額がどのくらい圧縮されるのかをみていきましょう。計算上、固定資産税評価額や借地権割合などは以下のとおりと仮定します。

・路線価方式での評価額:購入価格の80%

・固定資産税評価額:購入価格の70%

・借地権割合:50%

・借家権割合:30%

・入居率:100%

(土地部分)

土地の評価額は3,000万円✕80%=2,400万円ですので、

2,400万円✕(1-0.5✕0.3✕100%)=2,040万円がアパートの土地の相続税評価額になります。賃貸不動産にすることで、15%評価額を下げることができるというわけです。

(建物部分)

建物部分の相続税評価額は、「建物の相続税評価額✕(1-借家権割合✕入居率)」で求められますので、建物自体の相続税評価額は固定資産税評価額(購入価格の70%)である3,500万円です。そして、アパートの建物の相続税評価額は、3,500万円✕(1-0.3✕100%)=2,450万円です。自宅用として利用するよりも賃貸不動産とすることで、評価額を30%下げることが可能です。

入居率が高ければ建物の相続税評価額を下げることになりますので、満室経営を目指すことは相続税対策にもなります。

アパートの相続税計算シミュレーション

では、アパートを子ども2人が相続した際の相続税を試算してみましょう。節税効果がわかりやすいように、現金1億円を相続した場合と、時価1億円のアパートを相続した場合を比較します。

現金1億円のケース

相続人(法定相続人)は子ども2人ですので、基礎控除額は(3,000万円+(600万円✕2))=4,200万円です。

現金1億円を相続する場合、相続税評価額は時価を用いるため、そのまま1億円となります。1億円から基礎控除額4,200万円を引いた5,800万円を子ども2人で分けるので、2,900万円。

2,900万円の税率は15%、控除が50万円なので、1人あたりの相続税額は385万円となります。

また、1人が6,000万円、もう1人が4,000万円を相続した場合、相続税額は相続した割合によって按分されます。法定相続分は5,000万円ですので、上で計算した1人385万円✕2=770万円が今回の相続で発生する相続税総額です。

そして、6,000万円を相続した側は、770万円✕0.6= 462万円を相続税額として支払い、4,000万円を相続した側は308万円を納税することになります。

仮に子ども2人ではなく、配偶者と子ども1人でそれぞれ50%ずつ相続した場合の相続税額も各々385万円ですが、配偶者の場合は課税価額1億6,000万円もしくは法定相続分相当額までは非課税となる税額軽減が適用されるため、配偶者の納税額はありません。

時価1億円のアパートのケース

次に子ども2人が現金1億円ではなく、土地部分が5,000万円(時価)と建物部分が5,000万円(時価)、合計1億円(時価)のアパートを相続した場合の相続税額を計算してみましょう。

土地部分

土地部分の評価額は路線価方式で計算しますが、路線価方式で求めた値が時価の80%と想定すると、5,000万円✕80%=4,000円です。

賃貸不動産の評価額は借地権と借家権を用いて計算しますので、以下の式を用います。

土地の評価額✕(1-借地権割合✕借家権割合✕入居率)

借地権を60%、賃貸割合(入居率)を100%として計算すると、4,000万円✕(1-0.6✕0.3✕100%)=3,280万円です。

建物部分

建物部分の評価額は固定資産税評価額を用いて求めます。固定資産税評価額の60%と仮定すると、5,000万円✕0.6=3,000万円です。そして、アパートの建物部分の評価額は「建物の相続税評価額✕(1-借家権割合✕入居率)」で求めますので、3,000万円✕(1-0.3)=2,100万円です。賃貸割合(入居率)が100%の場合、評価額がそのまま利用できますので、2,100万円となります。

仮に賃貸割合が80%だった場合、3,000万円✕(1-✕0.3✕80%)=2,280万円となり、満室経営よりも空室が発生している状態の方が評価額は高くなることが分かります。

アパートを利用して相続税対策を行う際には、評価額を抑えるためにも、いかに満室状態を維持できるかを考えることも重要なポイントです。

相続税を計算する

土地部分の評価額(3,280万円)と建物部分の評価額(2,100万円)の合計額は5,380万円となり、これがアパートの評価額です。そして、この額から基礎控除額(4,200万円)を引くと1,180万円です。

法定相続分で税額を計算をすると合計118万円となり、2人が均等に相続するので1人あたり相続税額59万円となります。

現金1億円を子ども2人で均等に5,000万円ずつ分けた場合の相続税額は385万円でしたので、その内の75%である326万円も節税でき、負担は15%まで圧縮できたことになります。

これは1人の金額ですので、2人分だと652万円です。1億円を現金で相続する場合と、時価1億円のアパートにして相続する場合とでは、相続人が負担する相続税額にかなりの差が生じることが分かります。

仮に、小規模宅地等の特例が利用でき、土地の面積が200平方メートル以内であるなら、土地の相続税評価額は50%減額されます。

つまり4,000万円の評価額が2,000万円になります。それを基にしたアパートの土地部分の相続税評価額は2,000万円✕(1-0.6✕0.3✕100%)=1,640万円です。建物部分の評価額は2,100万円ですので、合計額は3,740万円になり、基礎控除額の4,200万円内に収まります。つまり、相続税の負担はなくなるということです。

アパートによる相続税対策のメリット・デメリットとは

ここまで述べてきたとおり、アパート(賃貸不動産)には相続税評価額を抑える効果があります。もちろん、節税以外にも、賃貸経営を行うメリットもあります。あわせて、デメリットも存在することを知っておくことも大切です。ここでは、アパートを所有するにあたってのメリット、デメリットについて解説します。

メリット

アパートには、相続税を節税できるメリット以外に、「長期的に家賃という安定収入を得られる」というメリットが存在します。

アパートのような賃貸不動産は、入居者様がいるかぎり家賃収入を得られます。また、入居者様は1度入居すると、ある程度の期間は住み続けるケースが多いことから、長期的に安定した収入を得られる点がメリットです。安定した収入が得られるということは、生活するうえでの安心につながります。

さらに、賃料収入による不動産所得についても減価償却の仕組みをうまく活用することで、所得額を抑えられることを知っておきましょう。

また、レバレッジ効果を得られるメリットもあります。レバレッジ効果とは「テコの原理」を指し、少ない資金で大きな収益が期待できることです。収益物件を購入し、賃貸経営を行う際は、金融機関のローンを利用するのが一般的です。ローンを利用することにより、自己資金だけでは実現不可能な投資効果が期待できるのです。レバレッジ効果こそアパート経営の大きなメリットです。

アパートに限らず、不動産は実物資産なので、インフレに強いという性格があります。物価上昇局面では不動産価格も上昇し、資産価値も上がります。インフレに強い資産を築くことができる点は、大きなメリットといえるでしょう。

デメリット

一方で、不動産経営には「空室リスク」、「家賃滞納リスク」、さらには「修繕リスク」といったさまざまなリスクがあります。

空室リスクとは入居者様が入らないことで、入居者様を募集してもなかなか成約に結びつかない状況なども含まれます。空室状態では、家賃収入が入らないにもかかわらず支出が発生し、収支がマイナスになってしまう可能性もあります。

空室リスクを避けるためには、入居者様の募集に実績のある賃貸管理会社に管理業務を委託することをおすすめします。

また、家賃滞納者が発生する「家賃滞納リスク」もあります。家賃滞納リスクの一番の問題は入居者様がいるにもかかわらず家賃収入がなくなることです。家賃の回収には想像以上に時間がかかりますし、その間の管理費用が発生するという問題もあります。家賃滞納者を発生させないためにも、入居審査の適正な運用とともに、保証会社への加入を義務付けるなどの対策を怠らないようにしましょう。

さらに、アパート経営は長期にわたりますので経年変化は避けられず、必ず修繕が必要になります。ときには、思いもよらぬ予想外の出費が必要になることもあります。それが「修繕リスク」なのですが、アパート経営の収支計画を立てるときに、修繕のための積立金をきちんと見込んでおく必要があるといえます。

アパートは相続税対策として効果絶大 相談できるパートナーを持とう

相続税対策として、アパートの活用は非常に大きな効果があります。アパート経営にはさまざまなリスクがあるのも事実ですが、リスクコントロールが可能なことが多くあるのも事実です。

リスクコントロールのさまざまなノウハウを有しながら、賃貸経営をトータルサポートする賃貸管理会社を味方につけることが、賃貸経営を成功させるための欠かせない一手となるでしょう。【リロの不動産・リロの賃貸】は、賃貸経営を売買・賃貸管理・工事対応・相続・節税対応まで一気通貫してオーナー様の賃貸経営に寄り添う戦略的パートナーになります。

大切な資産を次世代に引き継ぐためにも、アパートの活用は大きな魅力があります。アパート建設・アパート経営に興味を持たれた方は、オーナー様の所有資産に関するニーズやご要望に最適な資産活用・土地活用・相続および税金対策までご提案と、ご事情にマッチする建築パートナーをご紹介できる【リロの不動産】にぜひお問い合わせください。

関連する記事はこちら

相続税を抑える決め手は?不動産評価制度の仕組みと注意点を解説

不動産を相続するには誰に相談すればよいのか? 相続手続きの期限も解説

不動産の活用で相続税対策! 賃貸経営・アパート経営が効果的な理由と注意点

不動産物件を相続するときの手続きとは? 相続税を払えない場合はどうする?

アパート経営は相続対策に有効!資産管理会社の活用でメリット拡大

アパート相続の流れと注意点 賃貸経営継続か売却かの判断基準とは?

不動産の資産整理は何をするの?相続・負債整理・投資別に注意点も解説

マンション相続の手続きとトラブル防止の事例!手順・税金計算も解説

マンションの相続税を把握!評価額と節税対策の特例・注意点を解説

不動産購入が相続税対策になる理由!物件種類別の節税対策と注意点を解説

相続税が払えない地主になる前に!納税資金対策の物納・延納・生前対策を解説

おすすめのサービス

おすすめのお役立ち情報

この記事を書いた人

秋山領祐(編集長)

秋山領祐(編集長)

【生年月日】昭和55年10月28日。

【出身地】長野県上田市。

【趣味】子供を見守ること。料理。キャンプ。神社仏閣。

【担当・経験】

デジタルマーケティングとリブランディングを担当。

分譲地開発のPMや家業の土地活用などの経験を持つ。

リノベした自宅の縁の下に子ども達の夢が描かれている。