マンションオーナーで成功するには?仕事内容とメリット・リスクを確認!

2022.12.12

既にマンションオーナーの方、またはこれからマンションを保有し、マンションオーナーとして事業を行っていこうと考えている方の中には、マンションオーナーとして成功するためにはどのような知識が必要なのか、悩んでいる方も多いのではないでしょうか。マンション経営は、副業が禁止されている公務員や会社員でも取り組める事業の一つです。

本記事を読めば、マンションオーナーの業務内容や、マンション経営におけるメリットに加え、リスクと対策など、成功するためにはどうすればよいかが分かるでしょう。マンションオーナーになることを検討している方や、賃貸経営がうまくいかず悩んでいる方はぜひご一読ください。

目次

マンションオーナーについて

マンションオーナーについて解説していきます。マンションオーナーになるために何が必要なのかわからない、と考える方も少なくないでしょう。以下ではマンションオーナーの種類や、マンションオーナーになるのに必要なことを紹介します。

マンションオーナーとは?

マンションオーナーは、保有物件の種別により大別できます。「区分マンションオーナー」と「1棟マンションオーナー」の2種類あるため、それぞれの特徴をお伝えします。

区分マンションオーナー

区分マンションオーナーとは、マンションの1室を購入して賃貸経営を行うオーナー様のことです。専有部分となる所有マンションの1室管理のため、管理範囲が狭く不動産投資の中では物件価格も少額であることから、マンションオーナーの入り口として始める方が多い点が特徴です。

区分マンションオーナーは買増しを行い複数戸所有している方も多くいらっしゃいます。また、保有している区分マンションを売却して、1棟アパートのオーナーや1棟マンションのオーナーにステップアップする方もいるなど出口戦略にも影響するため、はじめての区分マンションの購入はしっかりと吟味する必要があります。

複数戸保有するマンションオーナーは賃貸管理会社へ管理業務を委託することで大幅な業務効率を実現できるでしょう。注意点としてマンションの大規模修繕の履歴や、お部屋の設備が入居者ニーズを満たすものかなど、今後発生が予想される費用を把握しておくと安心でしょう。

棟マンションオーナー

1棟マンションオーナーとは、1室のみ所有する区分所有ではなく、マンション1棟を保有し賃貸経営を行うオーナー様のことです。区分マンションと比較すると収益を生み出すお部屋が多くなり、家賃収入の金額が大幅に増加します。

区分マンションで1室のみ保有する場合は空室になると賃料が発生しませんが、複数戸保有するマンションでは入居者様の入れ替わりがあっても安定的に賃料収入が発生します。ただし、購入金額が大きくなり、共用部などマンション全体の管理を行うため大規模修繕や建物全体の維持管理費などの費用負担も大きくなるでしょう。

不動産は実物資産になるため、所有額が大きいと節税効果も大きくなります。銀行の融資を受けて購入することにより、高いレバレッジ効果を発揮するでしょう。計画的な修繕計画により収支を最適化することも、1棟マンションオーナーの仕事の一つです。

不動産投資では所有戸数が多くなるほど収益が増加する反面、管理の煩雑さや大規模修繕などの工事対応、売却、相続など、賃貸経営をトータルサポートする幅広い対応力が求められるでしょう。

マンションオーナーになるには?

『区分所有』及び『1棟所有』のマンションオーナーになるには、どのような手順を踏む必要があるのでしょうか。マンションオーナーになる方法を、必要な年収や注意点と合わせて以下で解説します。

収益物件となる不動産を所有する

マンションオーナーになるには、まず収益物件となる不動産を所有する必要があります。不動産を所有するきっかけは人それぞれです。例えば、マンションを相続したというケースや相続した土地にマンションを建設するというケース、ほかには節税効果を得るためや相続税対策としてマンションを建設・購入するケースなども考えられるでしょう。

また、原則として副業が禁止されている公務員や会社員でも取り組める事業のため、資産形成の一つとして始めたいと考える方も少なくありません。このように、マンションオーナーになるきっかけや目的によって、賃貸経営のプランニングは大きく変わってくるのです。

これからマンションオーナーになろうとお考えの方は、まだ収益物件となる不動産を保有していない場合がほとんどではないでしょうか?収益物件を所有することがマンションオーナーのスタートラインとなるため、新築・中古を問わず収益物件を購入する代表的な流れを以下で紹介します。

大切なことは物件を保有する目的です。賃貸経営を行う目的と言い換えてもいいでしょう。マンションオーナーになる目的が明確であれば、必要な戸数や将来のプランニングを具体的に描けるようになり、判断する指針も固まります。賃貸経営でいい物件は、一般の物件よりも早いスピードで売買が確定するため、迅速な意思決定ができるように準備をすすめることが大切です。

不動産購入までの流れを簡潔にまとめると、以下のとおりです。

●収益物件の条件を決める

●収益物件や空室対策に強い不動産会社・賃貸管理会社に相談し、物件を探す

●現地確認などを行い、最終的に購入する物件を決める

●ローンを利用して購入する場合はローンの申し込み、審査を受ける

●不動産売買契約を締結し、ローン利用の場合は金銭消費貸借契約書を締結する

●決済および物件の引渡し

必要な資格や年収と注意点

マンションオーナーになるにあたって必要な資格はあるのでしょうか。実際には必要な資格はありませんが、持っておくことで役に立つ資格はあります。例えば不動産業務に関する法律知識が身に付く宅建士や、入居者トラブルの対処法などマンション管理に必要な知識を学べるマンション管理士、賃貸住宅の管理に関する知識が習得できる賃貸不動産経営管理士、長期的なキャッシュフローを考える際にも役立つファイナンシャルプランナーなどです。

マンションオーナーを始める方の年収は、区分マンションオーナーであれば500万円以上、1棟マンションオーナーであれば1,000万円以上が多い傾向にあります。年収と目的は賃貸経営のプランニングに密接に関係します。例えば、将来の年金対策として区分所有を希望することもあれば、高額所得者の方が節税で1棟マンションを購入することもあるでしょう。

公務員の方なども、安定資産として活用することが多い不動産投資では注意点があります。賃貸経営の規模によっては副業と認められない場合があるため、地方自治体や関係各所の規定をご確認のうえ、ご注意ください。

マンションオーナーの業務内容と賃貸経営で抑えるポイントとは??

マンションオーナーが賃貸経営で抑えておきたいポイントとは何でしょうか。マンションオーナーの業務内容や、オーナー様が得られる収入、そして賃貸経営に係る支出を紹介しながらお伝えします。

業務内容

マンションオーナーの具体的な業務内容は、

●入居者募集

●入居者様の契約や更新手続き等の、仲介・契約関連業務

●家賃の回収および滞納している場合の催促など

●退去手続き

●共用部分の清掃、点検、修繕業務

など多岐に渡ります。

オーナー様が自由に使える時間も限られているため、業務を全て自分で行う「自主管理」や、賃貸管理会社へ管理を委託する「一般管理」や「サブリース契約」など、オーナー様にマッチする管理委託の選択を行います。物件やオーナー様の状況によりますが、多くのオーナー様は「一般管理」を選択されます。

管理委託の方法である「一般管理」と「サブリース契約」の大きな違いは、一定の収入が確約されるか否かです。一般管理の場合、賃貸管理会社はオーナー様から一部または全部の業務を委託されて行いますが、空室があるとオーナー様の収入に直接影響することになります。

サブリース契約の場合はオーナー様に代わって貸主という立場で不動産賃貸経営を行い、契約期間中は毎月決まった金額の収入が確約される、という仕組みになっています。

収入

マンションオーナーになることで得られる収入は、「毎月収入になるインカムゲイン」と「売却時に得るキャピタルゲイン」の2つあります。

インカムゲインとは、収益物件を運営することで得られる利益になり、毎月安定して利益を得られるという特徴があります。インカムゲインの代表的なものは、以下の4つです。

●家賃(駐車場および駐輪場使用料含む)

●共益費

●敷金および礼金

●更新料

賃貸経営ではインカムゲインの収支で計画を作成することになります。

補足となりますが、キャピタルゲインとは売却することで得られる利益のことです。マンションオーナーの場合は資産である収益物件を売却することで大きな収益を得られることもあります。

支出・経費

マンション賃貸経営には、収入だけでなく多くの支出がともないます。どのような支出が発生するのか、把握しておきましょう。

(初期費用)

●土地や建物代金の全部または一部(借り入れをする場合)

●仲介手数料

●登録免許税

●不動産取得税

など

(ランニングコスト)

●維持管理費および修繕費

●固定資産税

●火災保険料

●減価償却費

●通信費

など

また、マンション賃貸経営を行うことによって節税効果が得られる点を上述しましたが、節税効果を得るために計上できる経費については、以下のとおりです。

●物件をローンで購入した場合の借入金の利息分

●減価償却費

●税金

●保険料

●修繕費(元の状態に戻す修繕)

●通信費

など、「マンション経営のために使用する費用」は経費計上が可能です。そのほか、支出の中には長い目で見ると売却や相続にかかってくるコストがあることも覚えておきましょう。

マンションオーナーのメリット・リスク

マンションオーナーになると家賃収入を得られるなどメリットが大きいように感じますが、同時にリスクが発生する可能性もあります。以下では、マンションオーナーのメリットと考えられるリスクについて解説します。

マンションオーナーになるメリット

1棟マンションは複数ある不動産賃貸経営の中でも規模が大きく、得られるメリットも多くあります。具体的に、収益性の高さ以外にどのようなメリットがあるのでしょうか。マンションオーナーになるメリットは主に以下の6つです。

安定した収入が期待できる

マンションオーナーになると、安定した収入が期待できます。同じマンションでも新築と中古では賃料が異なり、経年変化により賃料価格は下落し、一定水準で横ばいになる傾向となります。空室発生の代表的な原因を解決するフレームワークである『4つの空室対策(募集/仲介/入居者管理/設備・工事)』など、不動産賃貸経営の代表的なリスクを把握して適切な対応を計画的に実行することで、安定した収入が期待できます。

また、副業禁止の公務員や会社員、さらに自営業の方でも本業と別に収入ができ、節税と合わせて副収入の確保ができる点もメリットです。

そのほか、マンションはアパートに比べて規模が大きく耐用年数も長いため、家賃収入による「インカムゲイン」の収入が大きく、より長期にわたって収入を得やすいという特徴があります。逆に、維持管理に係る費用や建築費などの支出はマンションのほうが多くなるため、収支計画を立てる際には注意しましょう。

実物資産になる

マンション経営は、資産になるという点も大きなメリットの一つです。株などの金融資産と異なり、不動産は実物資産となります。マンションとアパートでは、建物の構造や強度に差があり、減価償却費が大きく変わります。アパートは木造建築が多いのに対してマンションはRC造であることが多く、耐用年数がそれぞれ異なります。

耐用年数が長いほどローンの借入期間も長く設定できる可能性があるため、より長く資産として持ち続けるにはマンションのほうがいいでしょう。逆に、節税目的ならアパートの耐用年数が短いことを考慮して、減価償却費を多く計上できるアパートがいいでしょう。

また、区分所有ではなく1棟マンションを所有する場合は、建物だけでなくマンションが建っている土地も資産となります。一定期間が経ち建物の価値が下がったとしても、土地の価値が残ります。将来ほかの土地活用もできることを考慮すると、相続を目的として運営するのも実物資産としての魅力の一つでしょう。

節税対策として有効

マンション経営は、節税対策としても有効です。マンションオーナーになると、所得税や住民税、相続税、贈与税の節税が可能になります。相続税および贈与税の計算の際に使われる相続税評価額は不動産の評価額が影響し、不動産の評価額は年数が経過するほど下がる傾向にあります。そのため、現金・預金と比べて税額が抑えられる仕組みになります。特に「所得税」と「相続税と贈与税」に対して高い節税効果があるといえます。

また、節税するうえでカギとなるのが減価償却費です。減価償却費の計算には建物の耐用年数が大きく関係しており、耐用年数が短いほうが節税効果を得やすいため、アパートとマンションを比較すると、耐用年数が短いアパートのほうが節税効果は大きくなります。

さらにアパートやマンション経営によって不動産所得が赤字になった場合は、ほかの所得と損益通算することで節税につなげられます。マンションオーナー初心者の方は知見のあるパートナーに相談してみると、新しい発見があるかもしれませんよ。

生命保険がわりになる

収益物件の購入時にローンを利用する際、債務者が死亡した場合にローンの残債が免除される「団体信用生命保険(団信)」に加入できます。「団体信用生命保険」に加入すると、残りのローンの返済が免除されるという仕組みのため、生命保険と同様にマンションを資産として遺族に引き継ぐことができるうえ、家賃収入も得られるようになります。

自分に万が一のことがあった場合の生命保険がわりにしている方が多いです。生命保険がわりになるという点ではアパートとマンションに違いはありませんが、相続される資産価値が大きいのはマンションです。

インフレに強い

不動産賃貸経営はインフレに強いというメリットもあります。仮に景気が悪くなったとしても、住居は常にニーズがあり需要と供給のバランスを取りやすいため、インフレの影響を比較的受けにくく、家賃収入が大幅に減少することはないでしょう。

インフレに強いという点でもアパートとマンションに違いはありませんが、老朽化のスピードや設備面、需要を考えると、マンションのほうがよりインフレに左右されにくいといえます。

地域活性化に貢献し社会貢献になる

マンションオーナーが理想とする満室経営が実践できていれば、地域活性化に貢献していることになります。賃貸経営をするマンションに入居者様がいるということは、街の人口を増加することに寄与します。

また、無理のない範囲で美観を保つことで街の景観を保ち、犯罪が起こるリスクを軽減したり街のシンボルとなる物件になったりすることにもつながります。健全な賃貸経営は地域貢献にもつながるといえるでしょう。

マンションオーナーになるリスク

多くのメリットがある一方で、マンションオーナーになるリスクは何が考えられるのでしょうか。賃貸経営のリスクは適切な対応でコントロールできます。代表的な5つのリスクを対処方法と合わせてご紹介いたします。

物件の取得費用・ランニングコストがかかる

マンションオーナーになるには物件の購入及び取得費用が必要です。また運営費として毎月のランニングコストも必要になります。不動産購入時にかかる初期費用には、ローン手数料や登記費用、仲介手数料などさまざまなものがあり、おおよそ物件価格の7%前後かかるといわれています。

相続の場合も一定の費用が必要です。収益物件を取得する費用、収益物件として運営する費用、売却や相続を行う費用など、目的に応じた事前のシミュレーションは必須の対応になるでしょう。ただし、不動産賃貸経営はあくまでオーナー様の目的を達成することが前提の手段のひとつとなるため、専門家の意見も踏まえて目的達成に向けたプランニングをすることをおすすめします。

空室・家賃滞納の可能性も

不動産賃貸経営をするうえで、空室リスクや家賃滞納のリスクは考慮しておかなければなりません。募集をかけてもなかなか入居者様が入らず空室期間が続いたり、契約前にしっかり入居者審査を行ったとしても入居者様によっては家賃滞納する可能性もございます。

賃貸経営で最も注力したい空室リスク対策については、『空室対策に強いパートナーを選ぶ』の一言に尽きます。リーシングといわれる入居者募集業務や賃貸仲介業務のほか、入居者様や建物のメンテナンスなどの管理対応によって、長い目で見ると収益が大きく異なるため、パートナーの選び方に注意が必要です。管理戸数が多く、賃貸経営のサービス対応範囲が広いパートナーを選定しましょう。

安直な賃料の見直しや契約内容の変更は、想定外の工事や支出が発生すると収支計画が成り立たなくなるリスクに繋がります。あらかじめ地域や競合物件の賃料相場を調べたうえで賃料の見直しを行ったり、緊急性がある場合や、本当に必要な箇所の修繕・リフォーム・大規模修繕を計画的に行うなど、適切な工事対応を無理なく実施したりすることが重要であり、物件価値の維持向上にもなるでしょう。

資産の流動性が低い

物件によっても異なりますが、株などの金融資産と比較すると不動産の資産流動性は低いです。保有物件を売却に出したとしても、高くても欲しい理由がなければ、すぐに売却することは難しいでしょう。

「収益性が高い」「人気の立地にある」「相場より安い」などといった魅力的な条件がなければ、すぐに売却できる可能性は低いといえます。売却にあたっては早くても3ヶ月~6ヶ月程度かかるのが一般的であることから、ある程度の期間がかかることは考慮しておきましょう。

しかし、相続時や予期せぬ事態ですぐに現金が必要になるケースも考えられます。そのためにも、早期現金化を行う買取についても下調べをしておくと安心です。事前に買取価格を調べておけると出口戦略を検討する際の参考になるでしょう。

災害リスクがある

いつ何が起こるか分からない災害リスクは、予期せぬタイミングで発生するため避けられるものではありません。場合によっては、マンションが損害を被ることも考えられます。そのため最低限のリスク回避方法として、保険に加入して万が一に備えることはもちろん、物件を選ぶ際には地盤調査を行うなど、リスクが少ない物件を選ぶ、または事前にリスクを極力減らすよう心掛けましょう。

金利上昇リスクがある

マンション購入時にローンを利用した場合は、金利上昇のリスクも考慮すべきです。変動金利でローンを組むと、金利上昇のタイミングでローンの返済額も増加し、計画していた資金計画とは異なる収支バランスになる可能性もあります。そのため、変動金利でローンを組む際には事前にシミュレーションし、余裕のある資金計画を立てるなどの工夫が必要です。

マンションオーナー成功のための2つの対策

マンションオーナーとして成功するには、主に2つの対策を取れば成功につながるといわれています。しかし、成功に導く対策方法を知らなかったり、実際に賃貸経営がうまくいかなかったりと悩んでいるオーナー様が多いのも事実です。以下では、重要な2つの対策について解説していきます。

購入または保有する不動産の見極め

購入または保有する不動産の見極めは重要なポイントの一つです。不動産賃貸経営を始めようと思っても、どのような物件でもいいわけではありません。目指している将来の暮らしや不動産賃貸経営をはじめたい目的により注力する内容や優先順位が変わります。購入価格帯はもちろん、地域や立地条件、築年数、見た目、利回り、物件取得による保有戸数や管理形態など、総合的に考えてバランスのいいプランニングが必要です。

一部の不動産会社は自社の利益を優先した物件紹介を行う傾向にありますが、一方で、オーナー様に寄り添った提案および物件紹介をしてくれる不動産パートナーも存在します。

例えば、賃貸管理会社は収益物件の運用収益を把握しています。入居者募集や仲介を含むリーシング活動で空室を改善する強みも保有しています。賃貸管理と収益物件の販売をしている不動産会社に依頼すれば、不動産賃貸経営を行うサポートも期待できるでしょう。

なお、相続により不動産を保有する場合は購入とは別の視点が必要です。減価償却費やローン残債額、相続税対策の実施の有無、大規模修繕費用の対策、建物やお部屋の老朽化対策など確認するべき項目が多岐にわたります。さらに、相続税対策として土地にマンションを建てる場合は借地権なのか所有権を確認し、建て替えをする場合は小規模宅地等の特例を活用できるか確認しましょう。

賃貸経営全般に強い賃貸管理会社の選定

区分マンションで少数の管理戸数であればまだしも、1棟マンションオーナーの場合は管理が大変な戸数になることもあるため、賃貸管理会社に管理業務を委託するのがおすすめです。委託先の賃貸管理会社にもさまざまな特色や強みが存在します。

一般的にハウスメーカーやフランチャイズ系の店舗、建築会社は自社の利益に誘導しがちな特徴があり、管理だけの会社はリーシングや『4つの空室対策(募集/仲介/入居者管理/設備・工事)』に弱いなどといった特徴があります。

物件の管理戸数が多くなるほど、点のサポートではなく購入と売却、不動産賃貸経営の運営サポート、相続や節税まで、賃貸経営をトータルサポートできるパートナーのほうが、オーナー様目線で対応できるため安心できるでしょう。

マンションオーナーの成功には信頼できる賃貸管理会社が必要不可欠!

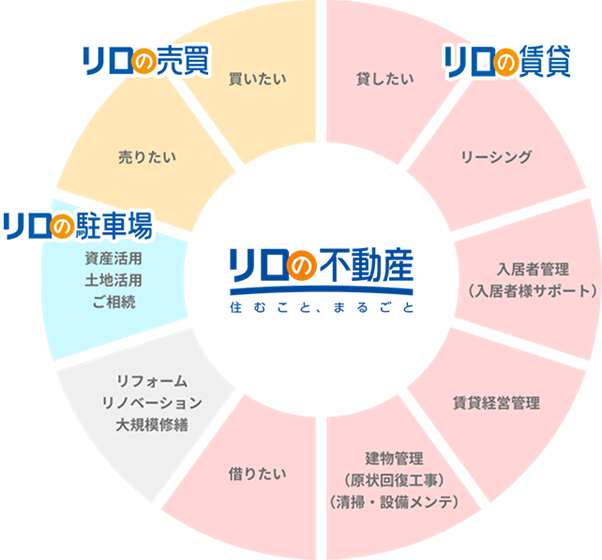

本記事では、マンションオーナーに関する基礎知識やメリット、リスクから考えられる成功に必要なポイントを紹介しました。【リロの不動産・リロの賃貸】は不動産の購入・募集・仲介・入居者管理・建物管理・工事対応・売却支援まで補完しており、相続や節税のご相談まで、賃貸経営に必要な一連の流れをトータルサポートしています。

オーナー様の理想の姿を実現することは、地域活性化の一助となると考えながら、日々の業務に取り組んでおります。マンションオーナーに興味を持った方や賃貸管理会社の選定に悩んでいる方は、ぜひ一度【リロの不動産・リロの賃貸】にご相談ください。

おすすめのサービス

おすすめのお役立ち情報

この記事を書いた人

秋山領祐(編集長)

秋山領祐(編集長)

【生年月日】昭和55年10月28日。

【出身地】長野県上田市。

【趣味】子供を見守ること。料理。キャンプ。神社仏閣。

【担当・経験】

デジタルマーケティングとリブランディングを担当。

分譲地開発のPMや家業の土地活用などの経験を持つ。

リノベした自宅の縁の下に子ども達の夢が描かれている。