【保存版】不動産投資で節税する仕組み!節税が向いている方を徹底解説

2023.06.16

毎年高額の所得税を納めている方や相続税対策を考えている方は、日頃からさまざまな節税方法にアンテナを張っているのではないでしょうか。

不動産投資には所得税・住民税・贈与税・相続税の節税効果があります。この記事では、不動産投資による節税の仕組みと注意点について詳しく解説します。ぜひ役立ててください。

目次

不動産投資によって所得税・住民税を節税する仕組み

まずは、不動産投資によって所得税・住民税が節税できる仕組みを見ていきましょう。

不動産所得は損益通算が可能

不動産所得は総合課税であり、損益通算の対象であるため、課税所得を圧縮できます。損益通算とは、所得金額の計算上発生した損失を一定の手順に従ってほかの所得から控除できるという仕組みです。例えば、給与所得500万円の会社員が副業の不動産所得で200万円の赤字を出した場合、課税所得は「500万円-200万円」で300万円となります。

所得金額500万円に対する所得税の税率は20%、300万円では10%(2023年3月現在)になるため、節税効果は大きいといえるでしょう。ちなみに、損益通算の対象となるのは不動産所得・事業所得・譲渡所得・山林所得の4つです。

しかしながら、いくら所得税を少なくできるとはいえ赤字が出るのではお話にならない…と思いませんか? ここで押さえておきたいのが、「減価償却」という会計上の考え方です。

減価償却という会計処理

減価償却とは、事業に用いる一定の資産は購入時に経費計上するのではなく、それぞれの耐用年数に応じて複数年に分けて計上するという会計処理のことをいいます。減価償却の対象となる資産と耐用年数は国税庁が定めており、使用可能期間が1年未満または取得価額が10万円未満のものは全額を購入した年の経費にします。

なぜこのような処理をするかというと、高額な資産を購入時の経費にするとその年に大きな赤字となり、正確な利益が出せないためです。

不動産の場合、土地には経年劣化という概念がありませんが、建物は減価償却資産となります。建物の耐用年数は構造・用途に応じて定められていて、住居用建物は次のとおりの法定耐用年数が定められています。

出典:減価償却資産の耐用年数等に関する省令(別表第一 機械及び装置以外の有形減価償却資産の耐用年数表)|e-Gov法令検索

建物を減価償却することにより、実際にお金を支払っていなくても経費計上できるため、減価償却費を計上した年度の売上を減らすことができます。売上となる不動産所得が圧縮されることで、納税額も減少します。売上高から減価償却費を差し引くと、状況によってはマイナスになることもあり、損益通算によって課税所得を大きく圧縮できるというわけです。

建物部分の価格の求め方

購入時の契約書などに土地・建物それぞれの価格が記載されていれば話は簡単ですが、そうでない場合には建物価格を明確にする必要があります。1989年4月1日以降に購入した不動産には消費税が課税されていますが、土地は非課税のため、消費税から建物価格を割り出すことができます。参考までに建物価格の算出方法を紹介します。消費税額の記載がない場合は、仲介業者または売主に確認してください。

● 建物価格 =消費税額÷購入時の消費税率+消費税額

● 土地価格 = 購入代金 − 建物価格

【例】

3,000万円の一戸建て(消費税80万円)を消費税率5%の時代に購入

● 建物価格 :80万円÷0.05+80万円=1,680万円

● 土地価格 :3,000万円−1,680万円=1,320万円

中古物件の耐用年数

中古物件を購入したときは、次のようにして残りの耐用年数を求めます。

- 法定耐用年数の全部を経過した資産

その法定耐用年数の20パーセントに相当する年数 - 法定耐用年数の一部を経過した資産

その法定耐用年数から経過した年数を差し引いた年数に経過年数の20パーセントに相当する年数を加えた年数

なお、これらの計算により算出した年数に1年未満の端数があるときは、その端数を切り捨て、その年数が2年に満たない場合には2年とします。

耐用年数を過ぎた木造住宅の場合、「22年×20%=4.4年」となり、4年の減価償却が認められます。

減価償却費の計算方法

減価償却費の計算式は以下のとおりです。

● 減価償却費=建物取得価額×償却率

償却率は国税庁の減価償却資産の償却率等表から「定額法」の値を確認してください。

建物部分5,000万円の新築アパート(木造)を例にすると、減価償却費は次のようになります。

● 耐用年数:22年

● 償却率:0.046

● 減価償却費:5,000万円×0.046=230万円

定額法では毎年同じ金額を費用計上します。上記の例では、運用期間中、毎年の経費に230万円を加えることができるということです。

譲渡所得税に注意

購入したときよりも高い値段で不動産が売却できた場合、その差益にも譲渡所得税(所得税・住民税・復興特別所得税)が課されます。譲渡所得税の税率は売却のタイミングによって異なるため、節税のために仕組みを理解しておきましょう。

譲渡所得の計算方法

譲渡所得(売却益)は以下の計算式で求めます。

● 譲渡所得=不動産の売却価格-(取得費+譲渡費用)

取得費とは、その不動産を購入したときの代金や手数料などの合計額です。購入代金のほか建築費、設備費、購入手数料などが含まれますが、登録免許税(登記費用含む)・不動産取得税・印紙税を含めることができないので注意してください。譲渡費用とは譲渡(売却)のために直接要した費用を指し、仲介手数料や印紙税など売主(自分)が負担した費用が該当します。

注意点は、建物の取得費からは所有期間中の減価償却費を差し引かなくてはならないことです。運用中の減価償却費を多く取った場合、譲渡所得税が高くなる可能性があります。ご留意ください。詳しくは国税庁のWebサイトにてご確認ください。

参考:No.3252 取得費となるもの|国税庁

参考:No.3255 譲渡費用となるもの|国税庁

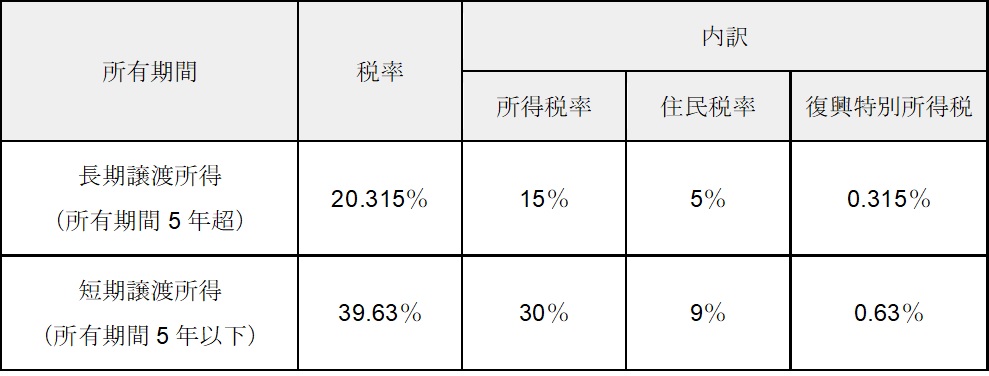

譲渡所得税の税率

譲渡所得税の税率は、売却した物件を所有していた期間が5年を超えるかどうかで異なります。

所有期間は譲渡(売却)した年の1月1日が基準となります。例えば、2020年6月に購入した物件は2025年6月に満5年となりますが、2025年1月1日時点では4年しか経っていません。その年に売却して利益が出ると、短期譲渡所得の対象になるので注意してください。

不動産投資の出口戦略の基本は、5年以上運用して減価償却を取ったうえ、税率の低い長期譲渡所得で売却することです。売却のタイミングは慎重に見極めるようにしましょう。

不動産投資で節税するには確定申告が必須

不動産投資を始めることは、不動産賃貸業という事業をスタートすることを意味します。そのため、事業開始から1ヶ月以内に管轄する税務署に「個人事業の開廃業届出書」を提出しなくてはなりません。毎年の事業収支は確定申告で税務署に報告します。

これまで医療費控除などの還付申告しか経験がない…という方は戸惑うことが多いのではないでしょうか。確定申告にもいくつかの節税ポイントがあるので、事前にしっかり押さえておきましょう。

節税ポイント・青色申告特別控除

確定申告には白色と青色の2種類がありますが、青色申告を選べば最大65万円の特別控除が受けられます。青色申告の対象者は事業所得・不動産所得・山林所得のいずれかがある個人事業主ですが、最大65万円の特別控除は事業所得か不動産所得でしか受けられません。

なお、特別控除を受けるには以下の要件を全て満たす必要があります。少し手間はかかりますが控除額が大きいので、ぜひ青色申告にチャレンジしてください。

1.青色申告承認申請書を提出する

事業開始から2ヶ月以内に税務署に申請します。開業届と同時に提出すれば二度手間になりません。すでに事業を開始していて白色から青色に切り替えたい場合は、その年の3月15日までに提出する必要があります。

2.事業所得か事業的規模の不動産所得がある

事業的規模と認められる目安は、アパートやマンションなら10室以上、貸家では5棟以上です。これよりも所有物件数が少なく、ほかに事業所得がない場合には10万円控除となります。

3.複式簿記で記帳する

複式簿記とは、お金の流れを「借方」と「貸方」に分けて取引として記録する方法です。

4.現金主義ではないこと

現金主義とは、現金の出入りがあった時点で金額を計上する考え方です。不動産投資では建物の減価償却を行うため、現金主義による起票ができません。原則としては発生主義の会計処理になります。

5.青色申告決算書を添付する

青色申告決算書(貸借対照表、損益計算書)の添付が必要です。確定申告ソフトを利用すると比較的簡単に作成できます。

6.申告期限内に提出する

確定申告書の提出期間は、原則として2月16日~3月15日までの1ヶ月間です。期限内に提出できないと特別控除が受けられないだけでなく、無申告加算税や延滞税などのペナルティが加算されるため、注意してください。

7.e-Taxによる申告または電子帳簿保存を行う

上記1~6までの要件を満たせば55万円控除の対象になりますが、e-Taxによる申告または電子帳簿保存を行うことで65万円の控除が認められます。e-Taxも電子帳簿保存も事前準備や申請が必要なため、利用方法などは早めに確認しておきましょう。

節税ポイント・経費

不動産所得には以下のような経費が認められています。

● 管理費:物件の清掃費用、建物設備の保守・点検作業費、消防設備の法定点検費用など

● 修繕費:室内のクリーニングや設備交換など

● 修繕積立金:大規模修繕工事に備えた積立金

● 損害保険料:火災保険、地震保険など

● 税金:印紙税、不動産取得税、固定資産税、都市計画税など

● ローンの利息:ローンで物件を購入した場合

● 減価償却費

● 管理会社への管理委託料

● その他の費用:事業に関する費用(交通費、新聞図書費、通信費、税理士報酬など)

このように賃貸経営のために発生した費用は経費として計上でき、家賃収入から差し引くことができます。前述のとおり、赤字になった場合は損益通算による課税所得の圧縮が可能です。

節税ポイント・家族への給与支払い

生計を同一にする家族への給与を「専従者給与」として経費計上することにより、所得の分散効果が期待できます。白色申告の場合は配偶者86万円・そのほかの親族50万円と上限があるのに対し、青色申告では妥当性が認められれば金額に制限はありません。

不動産投資によって相続税・贈与税を節税する仕組み

次に、不動産投資によって相続税・贈与税を節税する仕組みについて解説します。

相続税評価額を圧縮できる

相続税や贈与税は「相続税評価額」に課税されます。現金や預貯金、株式などは時価100%が評価額になりますが、不動産は時価(実勢価格)で評価されるわけではありません。不動産には別の評価方法が用いられるため、現金などと比べて相続税評価額はぐっと下がります。

特に不動産投資に用いる収益用物件は、資産でありながら所有者が自由に使えないという理由から評価額が大幅に減額されます。ここからは、不動産の相続税評価額について詳しく解説します。

不動産の相続税評価額の計算方法

不動産の相続税評価額は土地部分と建物部分に分けて計算されますが、それぞれに税制上の特例があり、適用された場合には大幅な節税につながります。土地・建物の評価額はどのように計算するのか、どのような特例があるのかを押さえていきましょう。

土地部分の相続税評価額

土地には次のような価格設定があり、同じ土地でもそれぞれに金額が異なります。

相続税評価額の算出には「路線価」または「固定資産税評価額」が用いられます。公示価格の70~80%となるため、現金や預貯金などと比べて節税効果があることがお分かりいただけるでしょう。なお、評価方法には「路線価方式」と「倍率方式」の2種類があります。

路線価方式

路線価とは、調査地点となる路線(道路)に面する土地1平方メートルあたりの価格のことです。相続税法に基づき、不動産鑑定士の評価を経て国税庁が決定・公表するもので、ほとんどの市街地で適用されます。

路線価方式での土地の評価額は「路線価×面積」で求められますが、土地の形や道路からの奥行きなどによって補正されるのが一般的です。その場合の計算式は「路線価×補正率・加算率×面積」となります。

倍率方式

路線価が定められていない土地では倍率方式を用います。倍率方式による評価額の計算式は「固定資産税評価額×倍率」です。ちなみに、路線価や固定資産税評価額、倍率などは一般財団法人 資産評価システム研究センターの「全国地価マップ」で確認できます。

小規模宅地等の特例

小規模宅地等の特例とは、相続した土地の相続税評価額を最大80%減額できる制度です。被相続人の居住用宅地は330平方メートルまでの部分について80%減額、被相続人が貸付事業に用いていた宅地は200平方メートルまでが50%減額となります。

また、貸付事業以外の事業用宅地で特定事業用宅地等に該当する場合は、400平方メートルまでの部分が80%減額されます。対象となる宅地には細かい要件が設けられているため、詳しくは国税庁のWebサイトでご確認ください。

参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

建物部分の相続税評価額

建物の固定資産税評価額は、経年劣化の影響などを反映するために3年に1回のペースで見直し(評価替え)が行われます。したがって、建物の相続税評価額は固定資産税評価額と同額になります。前述のとおり、固定資産税評価額は公示価格の70%程度です。

新築の場合は建築費の60%程度を目安に評価額が決められます。額面そのものが課税対象になる現金や預貯金などと比べ、不動産は新築・中古に関わらず相続税の圧縮効果が高いことがお分かりいただけるでしょう。

借地権割合と借家権割合

賃貸用の土地・建物には借地権割合と借家権割合が加算され、さらに評価額が下がります。計算式はそれぞれ以下のとおりです。

● 土地部分:更地としての評価額×(1-借家権割合×借地権割合×賃貸割合)

● 建物部分:建物の固定資産税評価額×(1-借家権割合×賃貸割合)

借家権割合は全国一律で30%、借家権割合は地域で異なり30~90%の範囲内で定められています。例えば駅周辺や繁華街など、利用価値が高いと思われる土地は借地権割合も高めです。賃貸割合は建物を貸し出している割合を表し、専有部分の床面積の合計で判断します。

不動産投資による節税が向いている方

不動産投資は安定した家賃収入(インカムゲイン)を目的とした投資方法です。ただし、購入時よりも高値で売却できれば売却益(キャピタルゲイン)も狙えます。すでにお伝えしたとおり、売却益には譲渡所得税が課されます。

通常の所得税率が譲渡所得税率を超える場合は、不動産投資の節税効果をより実感できるでしょう。所得税率が譲渡所得税率を超えるのは年収いくらからなのか、具体的な金額を示すとともに根拠を説明します。

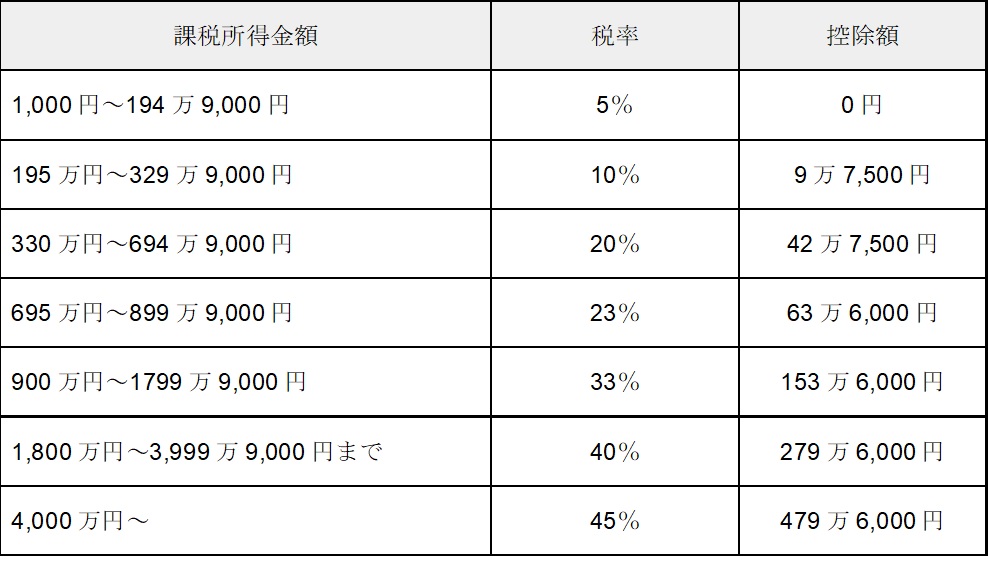

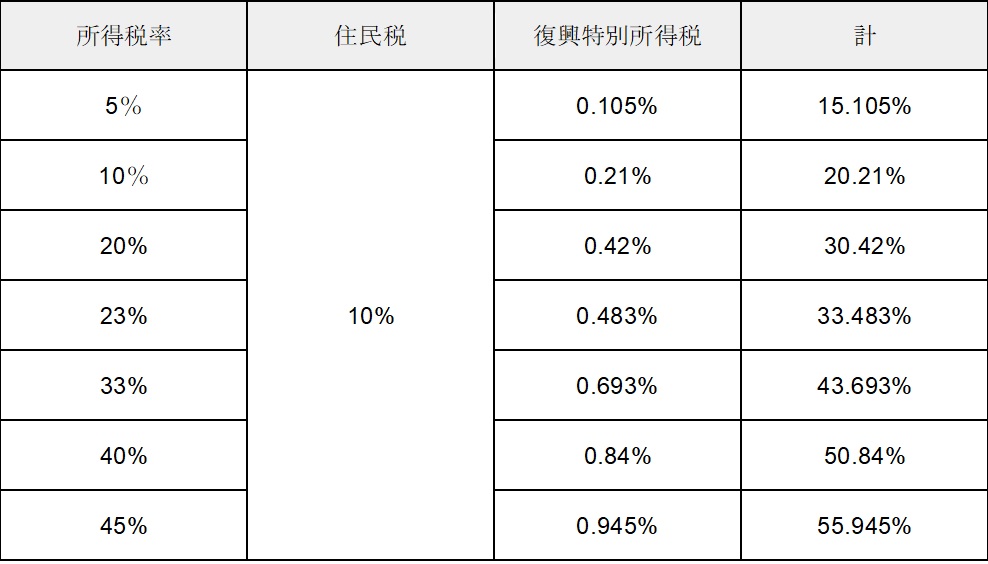

課税所得が900万円を超える方(年収が1,200万以上)

所得税率が譲渡所得税率を超えるのは、課税所得が900万円(年収約1,200万円)からです。ご存じのとおり、日本の所得税は累進課税制度を採用しており、所得が高くなるほど税率も大きくなります。2023年3月現在の所得税の税率は以下のとおりです。

上記所得税率に住民税率と復興特別所得税率をプラスすると、以下のようになります。住民税率(所得割)は一律10%、復興特別所得税率は「所得税率×102.1%-所得税率」です。

長期譲渡所得の税率は20.315%、短期譲渡所得は39.63%です。上の表で39.63%を超えるのは所得税率33%から。つまり、課税所得900万円以上ということです。所有期間5年超の長期譲渡所得では約23%もの差が生じ、より高い節税効果が得られることになります。

課税所得が900万円未満の方は

課税所得900万円未満の方も、確定申告による損益通算や青色申告特別控除などで所得税・住民税は確実に圧縮できます。しかしながら、前述のような譲渡所得税との差を利用した大きな節税は難しいでしょう。そもそも売却益が出なければ節税効果も得られません。まずは事業性・収益性を主目的とした不動産投資を行うことが重要です。

節税目的ではどのような物件を選ぶべきか

節税を目的とする場合、物件の選び方にも注意が必要です。そこでここからは節税効果の高い物件とはどのようなものかを解説します。

木造の築古物件(1棟アパート)

1棟アパートでよくある構造の木造住宅では、法定耐用年数が22年です。鉄筋コンクリート造のマンションなどと比べて減価償却期間が短いため、短期間で高い節税効果が得られます。特におすすめなのが築年数の古い木造住宅の1棟アパートです。

古民家が人気を集めていることからも分かるとおり、耐用年数を過ぎたからといって住めなくなるわけではありません。法定耐用年数は会計処理上のものであり、きちんとメンテナンスを続ければ長く活用できます。

仮に建物部分2,000万円として、築年数によって減価償却費にどのくらいの差が出るのかをシミュレーションしてみましょう。

【新築】

● 残耐用年数:22年

● 償却率:0.046

● 減価償却費:2,000万円×0.046=92万円/年

【築10年】

● 残耐用年数:(22年-10年)+(10年×20%)=14年

● 償却率:0.072

● 減価償却費:2,000万円×0.072=144万円/年

【築25年】

● 残耐用年数:22年×20%=4年

● 償却率:0.250

● 減価償却費:2,000万円×0.250=500万円/年

このように築年数が古くなるほど減価償却を大きく取れるため、節税により効果的といえます。不動産投資では1棟アパートを複数棟保有するオーナーが多い傾向にあります。

RC造の一棟マンション

RC(鉄筋コンクリート)造の法定耐用年数は47年、償却率は0.022です。減価償却期間が長く取れますが1年に計上できる減価償却費が少ないため、区分マンションでは節税効果が期待できません。

大きな土地を保有している場合や、高額納税者である方が節税目的で購入するなら一棟マンションがよいでしょう。建物部分の価格が高いので、ある程度の減価償却費が見込めます。減価償却による節税効果を長期間利用したい場合におすすめです。

不動産投資による節税の失敗事例

節税目的で不動産投資を行う際、選んではいけない物件も押さえておくべきでしょう。オーナー様のご事情により当てはまらないこともありますが、不動産投資による節税の失敗事例を紹介します。

新築区分マンションを複数戸購入したケース

新築物件は人気が高く、入居付けしやすいというメリットがあります。また、複数の物件を所有することは空室や自然災害などのリスクヘッジになるため、一棟物件を購入できる資金がありながら区分マンションを複数戸購入するケースが見られます。しかし、節税を主目的とするならば、新築+複数戸の区分マンションという組み合わせは避けたほうがよいでしょう。

前述のとおり、区分マンションの減価償却費は少額になりがちです。さらに新築物件は高額で利回りが低く、収益性はそれほどよくありません。築年数が経つにつれて家賃も下落するため、赤字経営になる可能性があります。赤字が出た場合は損益通算による所得税・住民税の圧縮が可能ですが、実際に大きな損失が出てしまっては元も子もありません。

土地部分の割合が大きい物件を購入したケース

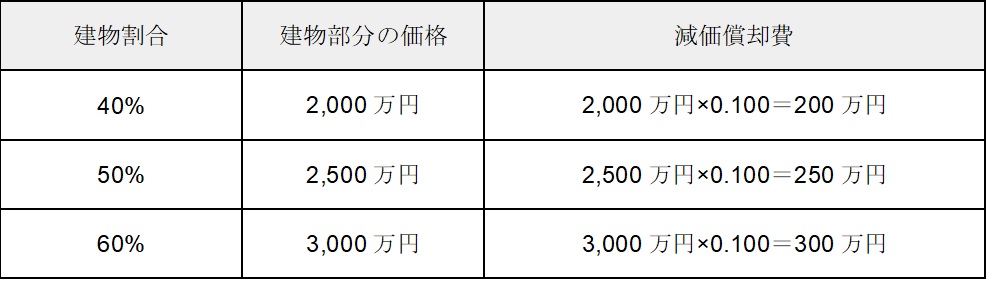

物件価格は土地・建物の総額で表示されるのが一般的ですが、減価償却の対象になるのは建物部分のみです。同じ価格でも、土地割合が大きい物件は思ったように減価償却費を計上できず節税につながりません。土地・建物の割合が減価償却費にどう影響するのか比較してみましょう。

【例】

● 築15年の一棟アパート

● 物件価格:5,000万円

● 残耐用年数:(22年-15年)+(15年×20%)=10年

● 償却率:0.100

同じ価格で購入したにもかかわらず、建物割合によって減価償却費が随分と違ってきます。建物価格の確認は前述の消費税から割り出すほか、土地・建物の固定資産税評価額の比率から算出することもできます。購入を検討する段階でざっくりと計算し、土地割合が大きすぎる物件は避けるようにしてください。

節税目的で不動産投資を行う際のポイント・注意点

節税目的で不動産投資を行う際は、以下のポイント・注意点を意識するようにしてください。

● 収益性を無視した物件選びをしない

● 出口戦略を意識する

● 融資枠を使い切らないようにする

● デッドクロスに注意

それぞれ具体的に解説します。

収益性を無視した物件選びをしない

すでにお伝えしたとおり、不動産投資の本来の目的は安定した収益の獲得と資産形成です。節税ばかりに目が行くと物件選びを誤る可能性が高くなります。空室が目立つアパートなどは、節税どころか大きな損失になりかねません。

リフォームやリノベーションのほか、建て替えなどの工事による収益改善も可能ですが、なかなかハードルが高い実情もあります。収益物件としての事業計画が難しい物件には手を出さないことが鉄則といえます。

出口戦略を意識する

節税目的で築古の木造物件を取得した場合、売却で苦労する可能性があります。築年数が古いために金融機関の融資が下りにくく、買い手が限られる物件ともいえます。もともと不動産は流動性が低い、つまり売りたいときにすぐに売却しにくいという特徴があります。

タイミングよく売却できて多額の売却益が出たとしたら、それはそれで嬉しいことですが、譲渡取得税でこれまでの節税分が帳消しになる可能性もゼロではありません。保有期間中にきちんと節税分を試算し、長期譲渡所得の税率が適用される時期に売却を予定するなど、出口戦略を意識することが大切です。

融資枠を使い切らないようにする

個人投資家向けの融資に「銀行枠」「融資枠」などは存在しないといわれていますが、ある程度の枠は決められているようです。収益用物件を購入するための融資では、個人属性のほかに事業性や物件の担保価値などが審査されます。

節税を意識して買い進めた物件が利回りの低いものばかりだと、「事業性が低い」と評価されて次の融資が受けられないこともあるので注意ください。当てにしていた金融機関に融資を断られて途方に暮れた…などという声もよく聞かれます。日頃から担当者とコミュニケーションを取り、融資について相談できる関係性を築くことを心掛けましょう。

デッドクロスに注意

デッドクロスとは、ローンの元金返済額が減価償却費を上回った状態を指します。ローン返済が始まってしばらくは、毎月の返済額のうち利息が大きな割合を占めています。利息部分は経費計上できますが、ローンの元金返済額は経費にできません。返済が進みローンの元本返済額が増えてくると、実際に支払っているのに経費にできない金額が増えてきます。

一方、減価償却費は実際の支出を伴わず経費計上できる費用です。減価償却費よりもローンの元本返済額が大きくなると、現実のキャッシュフローは変わらないのに帳簿上黒字となり、その物件の節税効果は失われます。

そのため、デッドクロスになる前に売却したり、物件を買い増して新しく減価償却費を取ったりといった対策が必要です。デッドクロスがいつ頃になるのかは購入時に予測できるため、時期を意識しながら出口戦略を考えるとよいでしょう。

まとめ

ほかの投資方法に比べ、不動産投資は大きな節税効果が期待できるのが特徴です。ただし、節税と収益の両方を実現するにはそれなりの知識・経験が必要となり、不動産投資・賃貸経営におけるリスクを把握して、適切な対策を、適切なタイミングで行う必要があります。

節税に効果的な物件が気になる方は、ぜひ【リロの不動産】にご相談ください。【リロの不動産】では資金計画、運用中の賃貸管理、出口戦略、相続対策までトータルサポートが可能です。まずは下記よりお気軽にお問い合わせください。

関連する記事はこちら

投資用マンションの基本! 保有戸数別の収益と不動産投資の成功ポイント

マンション投資を徹底解説!成功のポイントとメリット・デメリット!

不動産投資ローンと住宅ローンの違い!審査基準や注意点を徹底解説

ワンルームマンション投資のメリットとリスク!無理しない投資戦略

不動産投資のリスクとは? リスクを正しく認識すればヘッジはできる

【徹底解説】不動産投資の利回り計算! 賃貸経営を成功に導く指標とは

一棟アパート投資が不動産投資の成功者に選ばれる理由!判断基準を解説

【初心者向け】不動産投資のメリット7選! リスクと対策を徹底解説

【種類別】収益物件からみた不動産投資の特徴!購入時の確認ポイント

不動産投資における減価償却とは?節税額の計算方法と注意点を解説!

【必読】不動産投資のレバレッジ効果!基礎知識や計算・注意点も解説

不動産投資に税理士への依頼は必要? 費用や不動産に強い税理士の見つけ方

不動産投資ローンなしで賃貸経営?現金購入と比べるメリットと判断基準

おすすめのサービス

おすすめのお役立ち情報

この記事を書いた人

秋山領祐(編集長)

秋山領祐(編集長)

【生年月日】昭和55年10月28日。

【出身地】長野県上田市。

【趣味】子供を見守ること。料理。キャンプ。神社仏閣。

【担当・経験】

デジタルマーケティングとリブランディングを担当。

分譲地開発のPMや家業の土地活用などの経験を持つ。

リノベした自宅の縁の下に子ども達の夢が描かれている。