【完全ガイド】賃貸経営の成功法則!不動産投資で稼ぐための全知識

2025.03.10

賃貸経営は、所有する不動産を貸し出して収益を得るビジネスです。経営を成功させるためには代表的なリスクや直面するさまざまな課題と向き合い、根気よく改善を続ける必要があります。難しそうに見える賃貸経営ですが、メリットやリスクをしっかり理解してリスクに備えた対策に取り組めば、想定外の有事にも対応できます。

本記事では、賃貸経営を行ううえで知っておきたい基本的な知識を中心に、事業としてのメリットやリスク、さらに賃貸経営を成功させるために欠かせない6つのポイントについて解説します。オーナー様の賃貸経営の一助になるよう、ぜひお役立てください。

▼この記事の内容

●賃貸経営が儲からないと言われている理由としては、人口減少、多額のローン、黒字化するまでの時間、高額の修繕費が挙げられるが、それぞれ対処法はあり、決して儲からないわけではない。

●賃貸経営の主な種類としては、アパート経営、区分マンション経営、一棟マンション経営、戸建て賃貸経営がある。

●賃貸経営のメリットには、①安定した家賃収入を得られる、②売却益を得られる、③生命保険がわりになる、④節税対策になる、⑤融資を活用して運用できる、⑥インフレに強いがある。

●賃貸経営の代表的なリスクには、①空室リスク、②家賃下落リスク、③家賃滞納リスク/入居者信用リスク、④老朽化/修繕リスク、⑤災害リスク、⑥金利上昇リスク、⑦流動性リスクがある。

●賃貸経営が所得税・住民税の節税に有利なのは、不動産所得が他の所得と損益通算が可能で、減価償却という会計ルールがあるから。

●賃貸経営が相続対策として有効な理由は、土地・建物にかかる相続税の評価が下がる、納税資金への備えができる、債務控除が適用されるという点がある。

●賃貸経営の成功のためには、賃貸経営の目的や目標を明確にする、綿密な収支計画を練る、必要な知識を身につける、立地選びを慎重に行う、ターゲット層を決める、賃貸経営のサポートをしてくれる会社を探すという点が重要。

●賃貸管理会社は、実績や評判のいい会社、オーナー様をサポートする対応範囲が広い会社、大手と地域密着型のハイブリッド型の会社を選ぶ。

目次

賃貸経営とは?

賃貸経営は、所有する不動産を住宅や事務所、店舗の用途で賃貸し、賃料収入を得ることで収益を上げるビジネスモデルです。基本的に特別な資格は必要なく、誰でも参入することができます。投資活動としては株式売買や外国為替取引のような売買差益(キャピタルゲイン)だけでなく、継続的に賃料収入を得る「インカムゲイン型」の投資ビジネスでもある点が大きな特徴です。

投資活動にはめずらしく、金融機関から融資を受けられる点も大きな強みで、手持ちの資金が少なくても融資が受けられれば1棟のアパートやマンションといった大きな資産を手に入れられます。初期投資費用が比較的少ない状態から事業規模を拡大できるため、数ある投資活動の中でも非常にレバレッジ効果の高いビジネスといえるでしょう。

主な業務は入居者様の募集や契約、賃料の徴収、不動産の維持・管理などで、収益だけを考えるのではなく、入居者様の住みやすい環境を整え生活を豊かにするなど、入居者サービス・満足度を上げることで、地域の人口を増加する社会的役割も担っています。

生命保険がわりや年金がわりとして運用できる点も見逃せません。ローンに付随する団体信用生命保険を活用することで生命保険がわりの資産を残したり、相続税対策として不動産を活用したりと、投資活動にとどまらない利用目的の広さも注目すべきポイントです。

【リロの不動産・リロの賃貸】では、これまでに数多くのオーナー様の賃貸経営をサポートしてきました。以下では、実際に賃貸経営が改善した事例を紹介しています。成功するためのポイントを具体的に学びたい方は、ぜひ参考にしてください。

賃貸経営の詳細情報は、以下の記事もあわせてご覧ください。

不動産運用は資産形成の王道! リスクを抑えメリットを活かす不動産投資

アパート経営の年収と暮らしとは?アパート経営の収入を上げる方法

【アパート経営・賃貸経営入門】メリット・リスク・成功の秘訣をわかりやすく解説!

失敗しない中古アパート経営とは? メリット・リスク・対策方法を解説

【総集編】アパート経営の利回りの目安は?不動産投資の指標と注意点

【徹底解説】不動産投資の利回り計算! 賃貸経営を成功に導く指標とは

賃貸経営が儲からないと言われている理由

インターネットなどで情報収集をしていると、「賃貸経営は儲からない」という話を目にする機会が多くあります。そのように言われる理由とともに、各要因を取り除いて軌道に乗せるためのポイントを紹介します。

人口減少時代を迎えているのでは?

日本は少子高齢化と人口減少に歯止めがかからない状況であり、賃貸住宅への需要が減っているのではないかという声があります。

たしかに、日本の人口は減り続けていますが、一方で世帯数はまだ増加している状況です。この背景には、高齢単身世帯の増加、未婚化・晩婚化による単身世帯の増加、夫婦のみ世帯の増加などの要因があります。よって、増加を続ける世帯の受け皿として、賃貸住宅には一定のニーズがあるのです。

加えて、賃貸需要は地域によって大きく異なります。東京都心やその周辺部、地方の大都市周辺部などでは住宅需要が依然として高く、今後もしばらくは旺盛な需要が見込めます。不動産市場全体では厳しい状況があるものの、需要のある地域を選んで経営すれば、利益を得ることは十分に可能です。

多額のローンが負担になるのでは?

不動産投資用の物件を購入するにあたっては、多額の資金が必要になります。頭金を除く購入資金は不動産投資ローンでまかない、家賃収入で毎月ローンを返済していくのが一般的です。このように、物件購入のために負債を抱えることから、結局儲からないのではないかという意見もあります。

たしかに、毎月の家賃収入に対してローン返済額の割合が大きいと、ローン返済が収益を圧迫して赤字に陥ることもあるでしょう。

しかし、事前の収支計画や融資計画でローン返済額と家賃収入を綿密にシミュレーションしておけば、ローン返済額とランニングコストを除いても、毎月の手取り収入を確保できます。後で紹介するように賃貸経営には特有のリスクも存在するため、シミュレーション時にストレスチェックをかけ、余裕を持った計画にすることが大切です。

黒字化するまでに時間がかかるのでは?

賃貸経営ではローン返済が負担となり、黒字経営になるまでに時間がかかるという意見もあります。賃貸経営は長期的に取り組むべきであり、短期で大きな利益を得られる性質のものではありません。しかし、そもそも何をもって黒字化と見なすかで話は変わります。

賃貸経営における黒字化とは、「年間キャッシュフローの累積額+物件価値 > 不動産投資ローンの残債」となったときを指します。キャッシュフローとは、家賃収入からローン返済やランニングコストを差し引いた後の手取り収入のこと。黒字化して以降は、賃貸経営で蓄積してきた収入と物件の売却益により、残債を完済できることになります。

黒字化にかかる時間も、選ぶ物件と事前の収支計画次第です。時間が経過しても価値の下がりにくい物件を選び、家賃収入に対して支出を抑えられれば、早期に黒字化できるでしょう。なお、物件選びと事前の計画さえ誤らなければ、単年度での収支は比較的短期間でプラスに転じます。

修繕費がかかるのでは?

物件は経年劣化していくものなので、修繕費によって儲からないのではないかという意見も聞かれます。たしかに、築年数の経過とともに建物や設備の劣化が進み、定期的に修繕のためのコストがかかるのは事実です。しかし、修繕費の支払いによって慢性的な赤字に陥るような賃貸経営は、元から成立していないといわざるを得ません。

大きな費用のかかる大規模修繕は当初から実施時期が決まっており、そのタイミングに向けて修繕費を積み立てるのが基本です。突発的に発生する修繕に関しても、必要になったときに費用を捻出できるよう、収支計画に修繕費を組み込んでおくことが求められます。

収支計画のなかで老朽化や修繕のリスクを見込んでおくのが前提であり、それを差し引いても黒字になるよう運営するのが賃貸経営の原則です。

修繕に関する記事は以下を参照ください。

■修繕に関係する記事

マンションの修理・修繕内容とは?賃貸経営におけるトラブル防止の対応方法

アパート経営で設備投資やリフォームする理由とは?ミニマム投資の秘訣

【事例付き】アパート経営の修繕と費用相場!収益を生み出す修繕内容

【事例付】アパート経営に必要な工事と実施時期!工事の依頼先と注意点

賃貸経営の種類と特徴

一口に賃貸経営といっても、さまざまなタイプのビジネスモデルが存在します。大まかに賃貸経営の種類を理解するには、「アパート」「マンション」「戸建て」といった不動産の種類によって分類すると分かりやすいでしょう。不動産のそれぞれの種類と、賃貸経営から見た主な特徴について解説していきます。

賃貸経営の種類:アパート経営

アパート全体を所有し、建物全体から得られる家賃収入により収益を上げるスタイルです。複数戸のお部屋を運営するため、経営が軌道に乗ると大きな収益を期待できます。典型的な特徴や、マンションや戸建てと違う点などを簡単に解説しましょう。

賃貸用のアパートは、木造や鉄骨造の低層物件が一般的です。所有する土地や、新たに購入した土地に建設する場合もあれば、すでに建築済みのアパートを新築・中古で購入することもあります。相続財産として受け継ぐ事例も多くあります。

賃貸アパートは区分マンション1室や戸建てと比べると部屋数が多いため、毎月の収入が大きくなりますが、RC造のマンションと比べて建物の寿命が短いため、維持管理にかかる費用が早い段階からかかりやすくなる傾向にあります。

アパート一棟経営は競合も多く、物件の選定や維持管理については専門的な知識も必要です。賃貸経営として見た場合、すでに土地を所有していて相続税対策をしたい方や不労所得を得たい方、あるいは節税対策や自己資金に余裕がある方に向いているといえます。

アパート経営に関する記事は以下を参照ください。

■アパート経営に関係する記事

アパート経営の年収と暮らしとは?アパート経営の収入を上げる方法

【アパート経営・賃貸経営入門】メリット・リスク・成功の秘訣をわかりやすく解説!

失敗しない中古アパート経営とは? メリット・リスク・対策方法を解説

アパート経営の失敗体験談9選と回避方法!よくある失敗事例から学ぼう

賃貸経営の種類:区分マンション経営

区分マンション経営は、RC造やSRC造など大型マンションの1室を(部屋単位)所有し、家賃収入を得る方法です。事業規模が大きくなれば、マンション一棟を保有するパターンもあります。

区分マンションの場合、保有戸数は1戸のみ、もしくは複数戸を所有します。簡単に特徴をまとめると次のとおりです。

● 比較的少額から投資できるので、サラリーマンや公務員が副業として始めやすい

● 初期投資が少ない反面、複数戸所有しないと月々の家賃収入は少なめ

● 1戸しか所有していない場合、空室発生で家賃収入がゼロになるリスクがあるため、空室を早期改善する対策が特に重要

● 比較的物件の管理が容易

マンションは資産価値自体が高く、一定の賃貸ニーズがある地域なら入居者様が見つかりやすいこともあり、あまり手間ひまをかけることなく、収益を期待することができます。特に区分マンション経営は賃貸経営初心者向けといえるでしょう。ただし、築年数が古くなると修繕コストがかさむ点や、所有件数が少ないと空室リスクが高いことなどのリスクも生じてきます。

賃貸経営の種類:一棟マンション経営

大型マンションを部屋単位で所有する区分マンション経営に対し、賃貸マンションを丸ごと所有して運用するのが一棟マンション経営です。標準的な保有戸数の目安は13戸以上であり、次のような特徴があります。

● RCやSRCの構造で建てられるため、減価償却期間が長い

● 保有戸数が多いため、賃貸経営で得られる収益が大きい

● 空室リスクを分散できる

● 建物全体を管理する必要があるため、コスト面も含めた賃貸管理が経営に大きく影響する

● 資産規模が大きい分、融資額も多額となるので金融機関の審査が厳しくなる

マンションは、木造などが多いアパートと比べると法定耐用年数が長いため、減価償却費として長期間、費用計上できる金額が大きくなります。一方、アパートは法定耐用年数が短い分、計上できる経費の金額が大きくなるので、節税効果という点ではアパートのほうが高いといえるでしょう。

資産規模の大きさや融資の難易度の高さを踏まえると、賃貸経営の上級者向けといえます。

マンション経営に関するその他の記事は、以下をご参照ください。

■マンション経営に関係する記事

投資用マンションの基本! 保有戸数別の収益と不動産投資の成功ポイント

マンション経営に必要な初期費用の目安|事例で知る費用経費や注意点

【マンション経営入門】失敗から学ぶマンション経営成功のポイント

賃貸経営の種類:戸建て賃貸経営

アパートやマンション以外に、戸建て住宅を賃貸に出すスタイルも注目されています。戸建ては安定した需要があるため、高い入居率を維持できるのが魅力です。

戸建て住宅は安定した人気のある不動産です。「戸建てに住みたい」という一定のニーズが常にあるため、近隣相場を鑑みた条件であれば、多少立地が悪くても高い入居率を維持することができます。

一度入居すると比較的長く住み続け、入居者様が物件をきちんと管理する傾向があるため、オーナー様の手間が少なくすむでしょう。戸建て賃貸経営を始める方に多いのは、中古物件を安く買い取りリノベーション後に賃貸に出す、相続で受け継いだ物件や自宅を賃貸物件に変更するケースです。

基本的には1世帯入居となるため、一度退去が発生すると次の入居が決まるまで収入がゼロになってしまいます。一棟アパート・一棟マンションや複数戸保有する区分マンションのように、1戸の空室分を入居中の部屋の収入でカバーできるわけではないので、空室対策は必須です。

戸建て住宅のほとんどは木造なので、耐震性や耐火性が課題となります。特に旧耐震基準とされる1981年5月31日までに建てられた家は要注意です。新耐震基準を満たしている場合でも、築20年、30年と経過すると、外壁や屋根のほか、水回りなどでも大規模修繕工事が必要となります。

物件によっては地盤調査が必要なケースもあるため、戸建て賃貸経営を行う場合は、事前に建物と土地についてしっかりと調査することが不可欠です。

賃貸経営のメリット

賃貸経営は安定した収入源としてはもちろん、生命保険がわりの資産活用や節税対策、相続税対策など、幅広い目的で運用できます。一方で、継続的に資産価値を維持するうえで避けられないリスクも存在しますので、メリットとリスクの両方を理解して取り組むことが重要です。賃貸経営に取り組むうえで理解しておきたいメリットとリスクについて、解説していきます。

賃貸経営のメリット:安定した家賃収入を得られる

賃貸経営が軌道に乗ると、毎月安定した家賃収入を得ることができます。複数の物件で高い稼働率を維持できれば、家賃収入だけで生活することも十分可能。専業大家としてご活躍される方も多く存在します。

ローン返済が進むほど、返済比率が回復し、資産拡大のチャンスも得られやすくなります。売却時のタイミングにより大きな売却利益(キャピタルゲイン)を得られるでしょう。売却益をベースに新たな収益物件を購入して事業規模を拡大するオーナー様も少なくありません。

基本的に賃料は新築時と比較して下落しますが、定の期間になると賃料相場は安定します。中古物件だから賃料が減少するとは限らず、人気の立地や入居者様のニーズや地域性を反映する、住みやすい間取りや仕様になると、築年数が古い物件でも賃料の下落を緩やかに抑えることができます。賃貸経営が順調になると運営に労力がかからない点も大きな魅力です。

尚、運用は賃貸管理会社に任せ、リスクを抑える方が多い傾向にあります。安定して入る家賃収入を私的な年金がわりに賃貸経営を始める方も多いといえるでしょう。

賃貸経営のメリット:売却益を得られる

賃貸経営はインカムゲインという、資産を保有することで継続的に得られる利益だけでなく、資産を売却することで得られる利益であるキャピタルゲインも期待できます。アパートを1棟購入し、数年間、順調に賃貸経営を行ったとしましょう。

そのまま継続して家賃収入を得る形でもいいですが、物件の相場が購入価格よりも高くなっている場合は、売却も出口戦略の選択肢として考えられます。売却益で得た資金を有効活用してステップアップする収益物件を購入できれば、賃貸経営を拡大するスピードが向上し資産拡大スピードも早くなるでしょう。

売却益を利用して資産拡大をするためには、売却タイミングを読み切る先見の明が重要になります。ライフプランとローン返済状況や収益物件がもつ収益性などあらゆる状況を考えて、売却タイミングを模索すると後悔しないでしょう。

賃貸経営のメリット:生命保険がわりになる

賃貸経営を始める方の多くは、不動産投資向けローンを利用されます。不動産投資向けローンでも一般的な住宅ローンと同様に、団体信用生命保険(団信)に加入することができます。

団体信用生命保険とは、病気や事故などでローン契約者(オーナー様)に万が一のことが起こった場合に、ローン残債分を生命保険で返済するという仕組みの保険です。ローン残債のある状態でオーナ様が他界される場合は、団信からローン残債分が全額返済されます。

ローン残債なしの資産となった不動産はそのまま遺されたご遺族が相続することも、売却することも可能になります。賃貸経営を継続すれば、継続的に収益を生み出す資産を残せるという点で、一般的な生命保険以上に大きな役割を期待できるでしょう。

賃貸経営のメリット:節税対策になる

賃貸経営は所得税や住民税、相続税、贈与税などの節税対策にきわめて有効です。特に相続税と贈与税については、固定資産税評価額をもとに税額が決められる仕組み上、同じ金額を現金で保有する場合と比べて圧倒的に安い課税額となり、節税効果はきわめて高いといえるでしょう。

所得税や住民税に関しては、帳簿上赤字となりやすい初年度から3年目くらいにかけて、損益通算による還付を受けられるケースが多いです。賃貸物件が住宅用の場合、小規模宅地の特例などの制度によって、固定資産税と都市計画税の軽減措置の対象となります。用途のない更地の状態と比べると、住居用の賃貸物件では固定資産税額は最大で6分の1、都市計画税額は最大で3分の1に減額されます。

ほかにも管理費用や修繕費用、減価償却費など、必要経費として計上できる項目が多いため、賃貸経営は節税効果に優れた投資ビジネスとして注目されています。

不動産購入が相続税対策になる理由!物件種類別の節税対策と注意点を解説

アパートは相続税対策に有効! 相続税計算でメリットを検証・解説付き

一棟アパート購入から始める不動産投資!成功者が確認する指標と利回りも解説

不動産の活用で相続税対策! 賃貸経営・アパート経営が効果的な理由と注意点

【保存版】不動産投資で節税する仕組み!節税が向いている方を徹底解説

不動産の相続税評価額の計算方法とは? 相続税が節税できる理由を解説

知っておくべき相続税対策! 不動産を活用した節税の仕組みを解説

賃貸経営のメリット:融資を活用して運用できる

アパート経営やマンション経営など、賃貸経営を始める場合、先述の生命保険としての活用方法も考慮しているため、自己資金だけで不動産を取得するケースは少数派となります。金融機関から融資を受けて、賃料収入の一部をローン返済に充てながら経営するため、株式投資や外国為替取引よりも少ない自己資金で資産形成の実現が可能になります。

収益物件の購入金額より少ない自己資金でも、金融機関からの融資を活用して大きな利益を得る効果をレバレッジ効果といいます。レバレッジ効果とは、小さな力を大きな力に変える「てこの原理」が元々の意味で、資産拡大を金融投資よりも早く実現できます。

わかりやすい例を挙げてみましょう。例えば、自己資金1,000万円で物件価格1,000万円・表面利回り10%の物件を購入して運用した場合、年間の家賃収入は1,000万円×10%=100万円となります。

次に、同じく自己資金1,000万円で4,000万円の融資を受け、物件価格5,000万円・表面利回り10%の物件を購入して運用した場合、年間の家賃収入は5,000万円×10%=500万円となります。仮にローン返済比率が50%とすると、手取りは500万円×50%=250万円です。

つまり、融資を活用した場合、自己資金1,000万円で年間250万円の利益を生み出せることになり、自己資金のみで投資したときに比べて2.5倍ものレバレッジ効果を得られることになります。

レバレッジ効果の効く賃貸経営の大きなメリットは、少ない自己資金でも高額な物件を買うことができる、という点です。ある程度の初期費用が必要とはいえ、経営が順調に進めば資産を比較的短期間で大きく増やすこともできます。

賃貸経営のメリット:インフレに強い

現在、日本で問題となっているリスクがインフレです。預金などの金融資産はインフレの影響を大きく受けやすい傾向にあります。

一方、不動産は数ある資産の中でも、インフレに強い資産として知られています。不動産は実物資産のため、不動産そのものに価値があります。物価全体の上昇にともない、建設コストや土地の価格が上昇するため、不動産価格の上昇が見られる傾向にあるのです。

また、インフレ状況下では投資家がリスク分散のために不動産を求め、さらに価格が上昇するという側面もあります。インフレ傾向が予測される現状では、長期的に安定した投資先といえるでしょう。

賃貸経営の代表的なリスク

賃貸経営は投資事業である以上、リスクも存在します。賃貸経営特有のリスクもあり、順調に収益を伸ばすためにはポイントになるリスクを正しく把握して、問題が大きくなる前に対策することが大切です。ここでは賃貸経営に関する代表的なリスクを7つご紹介します。

賃貸経営のリスク:空室リスク

賃貸経営で最大のリスクが空室です。空室が生じると、収益がダイレクトに減少します。管理戸数の少ない区分マンションや戸建てを保有の場合は、空室発生により収益がゼロになる期間もあるでしょう。

空室対策においては、入居者募集を行う賃貸管理会社や仲介業者の選定のほか、入居者募集広告の改善、競合物件と入居者ニーズを比較検討した適切な修繕・リフォーム工事、競合物件と比較した多角的なアプローチが必要です。空室の問題を解決するための代表的なフレームワークとして、『4つの空室対策(募集/仲介/入居者管理/設備・工事)』のポイントをご紹介します。

■4つの空室対策とは?

➀ 入居者募集力(ニーズを読んで、ターゲット層に確実にアプローチする力)

② 賃貸仲介力(入居希望者様にマッチする物件を紹介し契約する対応力)

③ 管理対応能力(入居者様の満足度を維持し、建物を守るための取り組み)

④ 設備・工事対応力(物件の価値を維持向上する最適な工事を最小限のコストで実行する力)

「4つの空室対策」のポイントを軸に、バランスの取れた対策を選択することで費用対効果の高い空室対策を実現できます。収益物件を購入する不動産取得から、入居者募集・賃貸仲介・賃貸管理といった運営の計画をリアリティのある解像度で見立てることに役立ちます。

さらに、入居者様の満足度向上や、不動産の資産価値を維持する適切な投資も大切です。戦略から外れた過剰サービスにならないように、競合物件や賃貸経営の収支を考えながら対応しましょう。

空室リスクについては、以下の記事も参照ください。

賃貸経営のリスク:家賃下落リスク

賃貸経営を続けていると、築年数の経過による家賃下落は避けて通れません。とりわけ新築で購入した場合、最初の入居者様が退去した瞬間に新築としての優位性がなくなるため、家賃水準が大きく下がる可能性があります。

周囲の環境変化による家賃下落も考えておかなければなりません。周辺に、競合となるような新築マンションやアパートが増えれば、供給過剰により地域の家賃相場が下落するかもしれません。ほかにも、近隣の商業施設の閉店、大学や大規模工場の移転などによる賃貸ニーズの低下が、家賃下落を招くこともあるでしょう。

状況に応じて、家賃を大きく下げれば空室リスクを防げるかもしれませんが、収支計画で見込んでいた収入を得られなくなります。また、一度家賃を下げてしまうと、仮に賃貸ニーズが高まったとしても、元の家賃設定に戻しにくいというのも問題です。

家賃を下げるのは最終手段として、先に空室リスクや老朽化リスクに対処するのが得策です。

賃貸経営のリスク:家賃滞納リスク/入居者信用リスク

家賃を滞納する入居者様が発生するというのも、賃貸経営における大きなリスクの一つです。たまたま家賃支払いを忘れていて、すぐに入金してもらえるのであれば問題ないですが、数ヶ月にわたって滞納が常態化している場合は大きなリスクとなります。

日本の賃貸住宅においては、借地借家法で借主の権利が強く保護されています。家賃を滞納し続けているとしても、すぐに入居者様を退去させることはできません。悪質な滞納者を強制的に退去させるため、訴訟を起こさなければならないケースもあり、多大な時間と費用が発生するでしょう。

加えて、入居者様の迷惑行為によって、ほかの入居者様とトラブルを起こす入居者信用リスクも存在します。

こうしたリスクを低減するには、賃貸管理会社と連携して、入居審査を厳格に行うのが効果的です。家賃滞納リスクについては、入居時に家賃保証会社へ加入してもらうのも有効です。ただし、入居者様に保証料負担が発生する点には注意しましょう。

賃貸経営のリスク:収益物件の老朽化と修繕リスク

実物資産である不動産を扱う賃貸経営では、建物や設備の老朽化による劣化など、経年変化によるリスクが発生します。一般的には、どのような建物でも家賃設定は購入当時よりも下がっていく傾向にあります。よほどの人気の地域にある、あるいは安定した人気のブランドマンションであるような物件でも適切なメンテナンスをしないと、資産価値を維持し続けることは難しいでしょう。

建物の定期的なメンテナンスや大規模修繕工事にはある程度大きなコストが必要になります。適切な対策は、資産価値が減少するスピードを緩やかに抑えます。築25年以上の物件の状態は、対策有無により資産価値に大きく影響を与えるでしょう。

老朽化は避けようのないものですが、賃貸経営の初期段階から管理費用や修繕費用などをあらかじめ予想した収支計画を立てることが重要です。

日々の清掃や建物のメンテナンスをこまめに行い、原状回復時の設備の入れ替えやお部屋のプチ改善を、入居者ニーズを反映して対応することで、できるだけコストを抑えた効果的な投資を実施することが可能です。

予期せぬ出来事があった場合に備えて、工事費用の資金調達をバックアップしてくれるサービスやフォローがあるパートナーと組んでおくと安心できます。費用計上できる項目もあるため、節税の観点も備えて「修繕」「保全・維持」「価値向上」を計画的に実行することで、無理のない範囲で対策可能になります。

賃貸経営のリスク:災害リスク

災害リスクは、完全には避けられないリスクの1つです。リスクヘッジの基本は、火災保険・地震保険の加入になります。

火災保険のカバー範囲は広く、火災はもちろん落雷被害や雪害、ひょう災、洪水被害なども損害補償の範囲内となっています。地震保険は火災保険に付随する形となっているので、地震保険と合わせての加入がおすすめです。保険の補償範囲は各保険会社の契約内容によって違いがあるため、契約時には細かく条件を確認しましょう。

あらかじめ災害リスクを避けるという観点では、立地の選定段階でハザードマップを確認することも大切です。ハザードマップは災害リスクを予測し、立地条件を吟味するうえでも役立ちます。必要な場合は地盤調査を実施して、地盤や立地状況から必要な対策を講じるといいでしょう。ある一定の基準を満たすことで補助金や助成金を活用できる場合もあるので、検討時は合わせてご確認ください。

賃貸経営のリスク:金利上昇リスク

大型融資となる不動産投資ローンの金利設定は、「変動金利」あるいは「固定期間選択型変動金利」に大別されます。日本では低金利政策が長期間続いているので、固定金利を選ぶ不動産投資家は少数派になります。

変動金利型のローンは、金利上昇によって突然返済額が上昇する可能性もあり、収支バランスが崩れてしまうリスクがあります。変動幅によっては立て直しが難しくなることもあるので、余裕のある段階からリスクヘッジを工夫する必要があります。

自己資金比率の増加や、部分的な固定金利の導入など、状況に合わせた対策を検討しましょう。

賃貸経営のリスク:流動性リスク

不動産は流動性が低い資産のため、売却の準備から入金まで現金化するまでに時間がかかります。所有物件にもよりますが、収益物件は一般的な住宅とは異なる購入層になるため、希望条件や希望期日までに、買い手が見つからない場合も多々あります。「相場より安い」「需要の高い人気の立地」といった特別な条件がなければ、売却まで早くても3ヶ月程度かかると見ておいたほうがいいでしょう。

売却を見越した出口戦略を立てて賃貸経営する場合は、「すぐに現金化したい」「納得する金額で売却したい」といったオーナー様の要望が叶いやすい仕組みを、あらかじめ考慮しておきましょう。 例えば、収益物件の売買に強い独自ネットワークを保有するパートナーへの相談や、買取対応が可能なパートナーに依頼しましょう。

近年では賃貸経営に必要なデータを収集・分析してデータドリブンな査定を導入している会社も存在します。データによる客観的な判断と、地域の特性を把握しているパートナーに任せれば、可能なかぎり希望条件に近い状態で、売却できる可能性が高まります。賃貸経営の運営実態を知る賃貸管理と収益物件を専門とする売買が得意な企業ならば、オーナーチェンジを行える確率も高くなります。

賃貸経営が所得税・住民税の節税に有利な仕組み

賃貸経営は、所得税や住民税の節税効果が期待できます。なぜ節税することが可能なのか、仕組みを詳しく見ていきましょう。

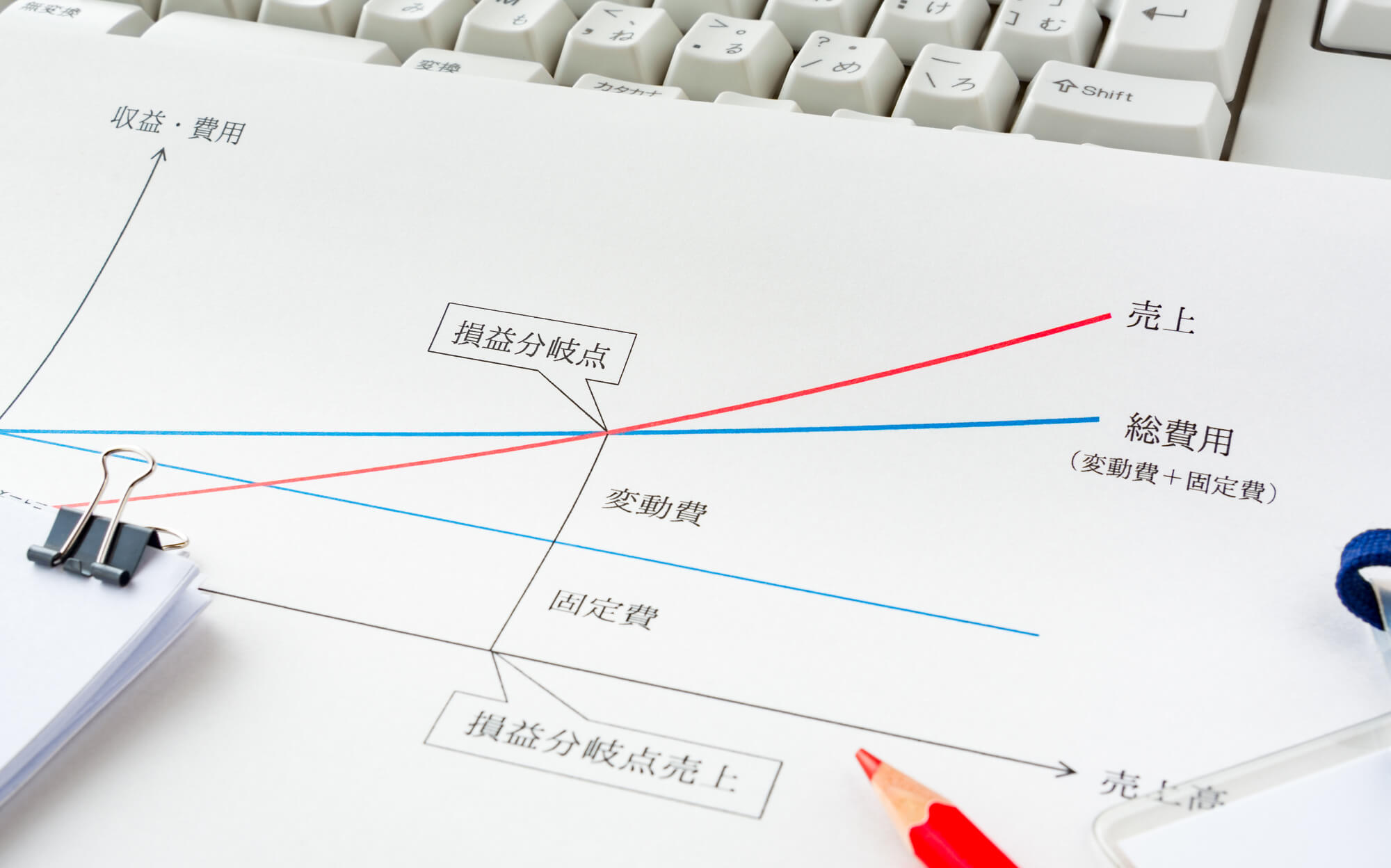

賃貸経営の節税効果:不動産所得は損益通算が可能

賃貸経営を行うと不動産所得が発生するため、確定申告を行わなければなりません。確定申告の内容に応じて、所得税と住民税を納める必要があります。

所得税には、総合課税と分離課税という2つの課税方法があります。総合課税は対象となる所得をすべて合計したものに対して税率を適用する方法であり、分離課税は個別の所得に対して個々の税率を適用する方法です。課税される所得の種類によって、総合課税にするか分離課税にするかが定められていて、不動産所得の場合は総合課税が適用されることになっています。

不動産所得は、利子所得・配当所得・給与所得・雑所得から損失を差し引くことができます。つまり、不動産所得が帳簿上で赤字になっていれば、給与所得や事業所得による課税所得を圧縮することができるのです。これが損益通算です。この仕組みを上手に活用すると、キャッシュフローを黒字に保ちつつ、所得税や住民税を大きく節約することも可能になります。

賃貸経営の節税効果:減価償却という会計ルール

賃貸経営が所得税・住民税の節税になる最大の理由は、減価償却という会計ルールを適用できるからです。減価償却とはどのような仕組みで、なぜ節税に有効なのか、詳しく解説します。

減価償却とは

減価償却とは、年月の経過によって使用価値が減少していく減価償却資産について、取得にかかった費用を使用可能期間(減価償却期間)にわたって、分割して費用計上する会計処理をいいます。賃貸経営の場合、建物本体や一定の付属設備で減価償却が可能となっています。土地は、経年で使用価値が減少する性質の資産ではないため、減価償却の対象にはなりません。

減価償却期間は、建物や設備の法定耐用年数に基づいて計算します。建物の法定耐用年数は、構造(木造・鉄骨造・RC造・SRC造)や用途(住宅・事務所など)によって決まります。木造アパートの場合、法定耐用年数は22年です。

一方、中古物件を取得する場合、築年数に応じて計算される見積耐用年数を使用して、減価償却費を計算します。法定耐用年数を超過している物件では、見積耐用年数を「法定耐用年数×20%」とする決まりです。築22年以上の木造アパートであれば、減価償却期間は「22年×20%=4.4」となり「4年」となります。

実際にはお金が出ていかない支出

減価償却期間中は、毎年減価償却を経費として計上できます。減価償却費が毎月の手取り収入を超えていれば、不動産所得の帳簿上の赤字幅を大きくすることができます。先述の損益通算と組み合わせれば、不動産所得の赤字分を給与所得や事業所得から差し引くことができ、課税所得を大きく圧縮することが可能です。

減価償却費は毎年の経費として計上するものの、物件取得にかかる費用の支払いは、取得時の1回のみです。減価償却費はあくまでも会計上のみの支出であり、キャッシュフロー上はお金が出ていかないため、帳簿上は赤字でも実際は黒字経営という状態を作り出すことができます。

この仕組みがあるために、賃貸経営は着実な収益を上げつつも、課税所得を圧縮して所得税や住民税を大きく節税できるのです。

賃貸経営の節税効果:売却時の譲渡所得税に注意する

所得税や住民税の節税目的で減価償却費を経費計上するとき、売却時の譲渡所得税には注意が必要です。賃貸経営の出口戦略に関わる部分なので、あらかじめ問題を把握し、適切な対処を心がけましょう。

譲渡所得税とは

不動産を売却したときに発生する売却益を譲渡所得といい、譲渡所得に課される税金を「譲渡所得税(不動産譲渡税)」と呼びます。これは、譲渡所得に課される所得税・住民税・復興特別所得税の総称であり、譲渡所得税という独自の税金が設けられているわけではありません。

先ほど紹介したように、所得税の課税方法には総合課税と分離課税があります。不動産所得は総合課税ですが、譲渡所得税は分離課税となっており、譲渡所得単体に税率を乗じて税額が決まります。また、譲渡所得税は累進課税ではないため、納税者の所得額によって税率が変わることはありません。

譲渡所得税の税率は所有期間によって「長期譲渡所得」と「短期譲渡所得」に分けられます。所有期間5年超(基準日は譲渡のあった年の1月1日)の不動産の売却時は長期譲渡所得、所有期間5年以下では短期譲渡所得が適用され、長期譲渡所得のほうが税率は低く設定されています。

譲渡所得の計算方法

譲渡所得は「不動産を売却したときに発生する売却益」と紹介しましたが、売却価格から購入価格を差し引いた純粋な差益に対して課税されるわけではありません。正確には次のように計算します。

譲渡所得 = 不動産の売却価格 −(不動産の取得費+譲渡費用)

取得費は物件の購入価格と取得に要した費用を合計した金額であり、譲渡費用は売却時にかかった仲介手数料などの諸費用を指します。

ここで気をつけなければならないのが、確定申告で減価償却費を計上している場合、取得費から減価償却費を差し引かなければならない点です。つまり、減価償却を多用していると取得費が小さくなり、反対に譲渡所得が大きくなるため、結果的に譲渡所得税が高くなってしまいます。

この計算方法を認識せず、闇雲に減価償却を使っていると、せっかくの減価償却による節税分が、売却時の譲渡所得税で帳消しになってしまう可能性があります。

譲渡所得税の税率から考える節税メリット

上述のとおり、減価償却を利用した分だけ譲渡所得は増えてしまいます。それでも、減価償却と損益通算を活用した節税にはメリットがあるといえるでしょう。

前述した通り、長期譲渡所得と短期譲渡所得で税率が異なります。税率は次の通りです。

| 合計 | 所得税 | 住民税 | 復興特別所得税 | |

| 長期譲渡所得 | 20.315% | 15% | 5% | 0.315% |

| 短期譲渡所得 | 39.63% | 30% | 9% | 0.63% |

合計の税率で見ると、長期譲渡所得は短期譲渡所得の半分程度になっています。このことから、物件を5年超所有し、長期譲渡所得で売却するのが賃貸経営における出口戦略の基本です。

ポイントとなるのが長期譲渡所得の税率です。20.315%は固定の税率であるため、合計所得の高低にかかわらず一定です。一方、減価償却による節税効果がおよぶ毎年の所得税率は累進課税となっています。

特に課税所得900万円(年収1,200万円程度)以上の方は、所得税だけで税率33%となり長期譲渡所得との差が大きいことから、節税効果も大きくなります。よく「年収1,200万円以上の方が不動産投資をやると大きな節税になる」と言われるのは、これが理由です。

賃貸経営が相続対策として有効な理由

賃貸経営は相続対策としても有効です。ここでは、4つの理由を詳しく解説します。

賃貸経営と相続対策:土地にかかる相続税の評価額が下がる

賃貸経営が相続対策になる大きな理由として、土地の相続税評価額を下げられることが挙げられます。

土地の相続税評価額は、通常路線価方式または倍率方式によって求められ、時価の8割程度が目安とされます。このことから、不動産はもともと相続対策として有利な資産です。

さらに、賃貸物件が建っている土地は「貸家建付地」と呼ばれ、更地や自宅として利用している場合よりも評価額が下がります。賃貸物件が建っていると、土地を自由に利活用することができないため、利用価値が低いと見なされるからです。貸家建付地の相続税評価額は次のように計算します。

貸家建付地の土地評価額 = 更地のときの評価額 ×(1 − 借地権割合×借家権割合×賃貸割合)

上の式で計算すると、賃貸物件用の土地の多くで、更地の状態から20%程度評価額が下がるのです。

また、賃貸物件の敷地を相続する場合、貸付事業用の「小規模宅地等の特例」が適用される可能性もあり、面積200m2までの評価額が50%まで減額されます。

賃貸経営と相続対策:建物にかかる相続税の評価が下がる

賃貸経営をしていると、土地だけでなく建物の相続税評価額も下がります。

まず、建物の評価額は建築費用の60%程度が目安とされています。土地と同様、建物も時価に比べて評価額が低いことから、相続対策として有利な資産といえるでしょう。

加えて、賃貸不動産の場合、土地と同じく自由に活用すること、空室リスクにより家賃収入が入らなくなる恐れがあることなどから、一定の評価減が適用されます。賃貸物件における建物の相続税評価額の計算方法は次のとおりです。

賃貸用建物の評価額 = 固定資産税評価額 ×(1 − 借家権割合30% × 賃貸割合)

上の式で評価額がさらに減額されることから、賃貸物件の場合、建物の評価額は建築費用の半分程度になるケースが多い状況です。

賃貸経営と相続対策:納税資金への備えができる

収益物件から得られる家賃収入を貯めておけば、相続税の納税資金にあてることもできます。税額が大きくなるケースでも、すべてを自己資金でまかなう必要がなくなるため、安心して納税できるでしょう。

預貯金などを相続しても、額面どおりの価値しか生み出しませんが、収益物件ならそれ以上の利益を子や孫に残すこともできます。長期にわたって賃貸ニーズが見込める好立地の物件であれば、毎月の家賃収入により、安定した生活を送ることができるかもしれません。賃貸経営で得た資金を元手に新たな資産を取得し、さらなる資産形成につなげることもできるでしょう。

もし、空室率が高まって期待するほどの家賃収入が入らなくなったとしても、資産価値のある物件であれば、売却によりキャピタルゲインを得られます。

これらの相続対策の効果は、順調な賃貸経営と資産価値の維持が前提です。相続を見すえた賃貸経営においても、経営の安定化と適切な維持管理が不可欠になります。

賃貸経営と相続対策:債務控除が適用される

相続というとプラスの財産を受け継ぐイメージが大きいですが、マイナスの財産(負債)も受け継ぐケースがあります。相続税額を決定するにあたっては、相続遺産の総額を計算する必要があるため、負債を相続する場合には、負債額を遺産総額から差し引きます。この仕組みが債務控除です。

賃貸経営では不動産投資ローンを組むのが一般的であり、ローン返済中に相続が発生した場合、物件とともにローン残債も相続されることがあります。不動産投資ローンの残債は債務控除の対象となるので、相続税の節税につながるのです。

ただし、ローンを組む際に団体信用生命保険(団信)へ加入している場合は債務控除が適用されません。団信とは、債務者が返済期間中に死亡あるいは高度障害にかかるなど、返済不能に陥ったとき、保険金で完済する保険のことです。団信に加入していると死亡時に残債がゼロになるため、負債は相続されません。よって債務控除の適用外となります。

上記を踏まえると、相続対策も見すえて賃貸経営を行うケースでは、団信に加入しないほうが有利になることもあり得ます。団信に加入すべきか否かは、ローンを組む前に不動産会社へ相談するのがおすすめです。

賃貸経営による相続対策については、以下の記事もあわせてご参照ください。

不動産購入が相続税対策になる理由!物件種類別の節税対策と注意点を解説

アパートは相続税対策に有効! 相続税計算でメリットを検証・解説付き

一棟アパート購入から始める不動産投資!成功者が確認する指標と利回りも解説

賃貸経営を成功に導く6つのポイント

賃貸経営を成功させるには、物件の選定や収支計画の立案、資金調達、物件の管理体制の構築など、多岐にわたる業務を1つずつ積み重ねる必要があります。そこで、賃貸経営を成功に導くポイントについて、主に6つの項目をピックアップしながら解説します。

賃貸経営の目的や目標を明確にする

賃貸経営の計画を立てる前に、「なぜ賃貸経営を行うのか」「賃貸経営を行ってどうなりたいのか」など、目的や目標を言語化して明確にしましょう。不労所得を作りたい、年金の足しに安定した収入が欲しい、節税対策をしたいなど、オーナー様が求める目的に合わせて、購入すべき物件や対策の優先順位が変化します。

目的を設定することで判断基準が明確になり、必要な対策の優先順位をつけやすくなるでしょう。

賃貸経営の家賃収入は、ローン返済額や経費を差し引くと手取り収入を算出できます。手取り収入で月いくら必要かという目標を決めておけば、賃貸経営を行う物件の家賃や必要な戸数が見えてくるでしょう。購入金額を抑えたり自己資金を準備してローン返済率を下げたりすれば手取り収入の比率を上げるなど調整もできるため、手取り収入額を把握して必要な戸数を運営することをおすすめします。

賃貸経営における目的や目標設定の重要性については、こちらの記事でも詳しく解説しています。

【必読】不動産投資・賃貸経営の目的が明確なほど成功確率が上がる理由

収益物件の買い方!不動産投資の物件購入は目的設定と情報収集が重要な理由

綿密な収支計画を練る

賃貸経営で重要なのが、綿密な収支計画を立てることです。賃貸経営の収益は、家賃収入から必要経費となるローン返済分や各種税金、管理手数料、修繕費用などを引いた残りになります。直接的な収入源は家賃収入がメインですが、できるだけ満室状態を保つことはもちろん、運営コストを抑えることが収益の黒字化に直結します。

必要コストがどれくらいかかるかについては、事業を始める前から綿密なシミュレーションを立てておきましょう。支出がどの程度発生するのかを明確にし、自己資金と融資可能金額のバランスや、支払いのタイミング、無理なく返済できるプランか事前に判断できる状態にすることが重要です。

賃貸経営初心者の段階では、コスト計算は難しいかもしれません。具体的な数字を用いて「月々〇万円の収入を得る」や「〇年後には脱サラできるくらいの収入を得る」といった目標から逆算してみると、経営方針を立てやすくなるでしょう。

資金計画や収益に関わる指標に関する記事は以下を参照ください。

■資金計画

アパート経営に必要な自己資金はいくら? 成功に導く出口戦略と資金計画

■各種指標

【総集編】アパート経営の利回りの目安は?不動産投資の指標と注意点

一棟アパート購入から始める不動産投資!成功者が確認する指標と利回りも解説

マンション一棟買いの成功ポイントと指標にする利回り!メリット・デメリットや注意点

【徹底解説】不動産投資の利回り計算! 賃貸経営を成功に導く指標とは

必要な知識を身につける

賃貸経営は、自主管理する場合を除き、プロである賃貸管理会社などに業務の大部分を委託することになります。有事の際には、オーナー様が経営者としての判断をする局面も多いため、最低限の不動産知識や賃貸経営の知識を保有すると、認識の違いによるトラブルを軽減できるでしょう。

多忙な状況の中、専門知識を習得することは大変だと思います。まずは、保有する物件の管理状況や、税務に関する基本知識、収益計算の方法など、身近な専門知識から理解を深めることをおすすめいたします。

賃貸経営に関する知識は、パートナーとなる賃貸管理会社や関連パートナーから学ぶことが一番の近道になります。賃貸経営の現状を正確に把握することにもつながり、必要な対策の優先順位も明確になるでしょう。

理想的なパートナーは、賃貸経営全体を通してサポートできる会社です。賃貸経営の業務は密接に関連しているため、トータルサポートにより効率的な賃貸経営を実現できます。

賃貸経営HACKは、賃貸経営や不動産投資を「ハジメルときに描いた未来」を実現していただくため、賃貸経営や不動産投資情報をわかりやすく、”あなた”にお伝えするメディアです。さまざまな記事をご覧いただいたり、ご興味のある物件の条件に合った事例を参考にしていただくことで、より実践的な知識を深めていただけます。また、セミナーやイベントへのご参加を通じて、賃貸経営のノウハウを身につけていただけると幸いです。

立地選びは慎重に

アパート経営やマンション経営は立地選びで勝負が決まる、といわれるほど「立地選び」は重要です。立地がいい物件は常に需要がありますので、空室が出ても比較的すぐに入居者様が決まります。但し、いい立地であるほど取得費用も増加するため出口戦略が重要になります。

出口戦略を考えた場合でも、立地のいいアパートやマンションは不動産投資家からの需要が高いため、売却先が見つかりやすくなります。築年数や入居者ニーズに合わせた修繕リスクへの対策を加味しても、好立地な収益物件であれば補って余りあるメリットを享受できることも多々あります。

立地のいい物件は当然人気があるので、売買相場は高額です。節税や相続などの目的を整理し、自分の資金力や賃貸経営の運用状況などを考慮したうえで、費用対効果を検討する必要があるでしょう。

ターゲット層を決める

空室が多い場合、地域特性や入居者ニーズとのミスマッチが起こっている可能性が高いです。学校の多い鉄道沿線の物件であれば「学生」がメインターゲットとなりますし、静かで治安がよく、子育てに適した地域であれば「ファミリー」がターゲット層となります。メインとなるターゲット層の需要を満たす家賃設定や間取り、物件の条件を備えることは、空室率改善の基本的な対策です。

立地から予想できるニーズだけでなく、実際に入居済みの入居者様からいただくアンケートを分析することで、地域に存在する潜在ニーズを発掘できることもあります。

「学生」をメインターゲットにしていたところ、広々とした間取りと交通アクセスのよさなどの理由から、実は「20~30代でシングルの社会人」のほうにニーズがあった、といった事例も少なくありません。あらゆる角度から管理物件のターゲット層を明確にし、ニーズに合った工夫や集客活動を行いましょう。

賃貸経営・賃貸管理のサポートをしてくれる会社を探す

賃貸経営では物件選定と資金調達、客付けから不動産の維持管理まで、膨大な量の業務をこなす必要があります。それぞれの業務で専門性が必要なので、保有戸数が増加するほど全ての業務をオーナー様が自力で行うことが難しくなります。

賃貸経営では売買のほかに各種のリスクを低減する賃貸管理会社の力が必要になります。専門的なノウハウと実績を積み重ね、賃貸経営に関するあらゆるリスクに対応し、オーナー様の目的を達成する効果的な提案を実行してくれるパートナーが味方になれば、リスクに備える対応範囲も広がり、経営効率も改善されるでしょう。

賃貸経営・賃貸管理の

■リーシング・客付け・空室対策事例

36部屋の1棟借上が解約に!東都さんどうしたらいい?に応えて満室経営

1年以上の長期空室を解消し経費削減する提案力と仲介力で満室経営!

適正賃料をご提案し平均家賃5,000円UP!収益を最大化する満室経営

管理費の削減と設備保証サービスにより安価で安心の賃貸経営を実現

▼リフォーム

明るい床とアクセントクロスでイメージUP!仲介店舗と連携して成約

相続した物件を入居率20%から半年で満室にしたミニマムリフォーム

オーナー様とのお付き合いは25年。家賃を下げずに商品価値を向上!

▼リノベーション

初期費用0円でリノベーション工事!入居者募集も対応して空室を改善

賃貸経営リノベーションで家賃約2万円UPで入居率100%に!

■売却事例

20年近く空室(空き家)にしていたアパートを売却するお手伝い

物件のスペックは高いはずなのになかなか空室率が改善されない、といったお悩みがあれば、現状の賃貸管理会社を一度見直してみることも有効な対策です。

賃貸経営における賃貸管理パートナーの選び方

賃貸経営の成功のカギをにぎるのは、運営をサポートする賃貸管理会社のパートナー選びです。賃貸経営のあらゆる場面で力になってくれる賃貸管理会社が見つかれば、理想を実現する可能性は高まります。どのような点に着目して、パートナーを選ぶべきか、分かりやすく解説します。

賃貸管理会社の選び方:実績や評判のいい賃貸管理会社を選ぶ

賃貸管理会社が信頼できるかを見極めるうえで、最初に着目したいポイントは「管理物件数」と「仲介実績」の多さです。管理物件数が多いということは、立地や地域、物件の種類ごとでの実績に基づく情報やノウハウの蓄積が豊富ということになります。空室対策や建物管理などもシステム化しているケースが多く、賃貸管理会社としての実力も信頼できます。

管理物件数の多さは複数の投資家から信頼を得ていることを意味するので、オーナー様にとって満足度の高いサービスを提供している可能性が高いでしょう。管理物件数と合わせて、ほかのオーナー様の評判や口コミなどもチェックしてみてください。

次に管理サービスと費用が見合っているかどうかも注目してみましょう。一般的に賃貸管理会社へ支払う手数料は家賃の5%が相場です。中には3%以下の手数料を売りにしている会社も存在しますが、極端に管理手数料が安いと、基本料金でカバーできる業務範囲がかなり狭まるケースも少なくありません。

結果的にオプション価格を追加したり、別の会社に追加で依頼しなければならない、といったケースもあるため、管理手数料の設定だけを見て判断しないようにしましょう。提供されるサービス内容ではどのような業務を提供してくれるか把握することが大切です。

いい賃貸管理会社を選ぶ判断材料の1つとして「空室率」も大切ですが、空室率を算出する前提が異なる場合があります。各社の運営形態により、首都圏だけに特化した物件や、自社施工の新築物件のみを管理する数値で空室率を算出する場合と、全国にあるさまざまな条件の物件を管理する場合では、対応力に違いが生まれるのは当然です。

オーナー様の目的を達成する実現可能性が高いパートナーを選ぶ指標に「管理物件数」と「仲介実績」の多さにも着目してみてください。

賃貸管理会社の選び方:オーナー様をサポートする対応範囲が広い賃貸管理会社を選ぶ

賃貸経営では、入居者募集から建物の維持管理、節税対策や出口戦略まで、総合的なサポートが必要です。そこで、ご検討中及び既存の賃貸管理会社がどこまでサポートしてくれるのか、空室対策に強い賃貸管理や売買、節税やご相続まで、賃貸経営に必要なサポートを一貫して対応してくれる会社か合わせてチェックしてください。

特に押さえたいのは、『4つの空室対策(募集/仲介/入居者管理/設備・工事)』に対応できるかです。4つの対策は賃貸経営の収益性を左右する重要な業務であり、専門性が必要とされる分野といえます。各業務は密接に関連しているため、できるかぎり全ての業務をトータルでサポートしてくれる賃貸管理会社を選びたいところです。

例えば、設備の入れ替えを検討する際にも入居者ニーズにマッチする設備でなければ、問題の本質を解決できないこともあります。設備を入れ替えたら、募集内容を改善し客付けを迅速に行うことで、空室期間を短縮して早期解決を図りやすくなるでしょう。

賃貸経営は長期的な取り組みになります。不動産取得後も中長期的に賃貸経営全体を支援してくれるかも会社選びの重要なポイントになります。

賃貸管理会社の選び方:大手と地域密着型のハイブリッド型の賃貸管理会社を選ぶ

賃貸管理会社は、大手と地域密着型の会社で長所や短所が異なります。大手は豊富な実績に基づく効率的な対応力がある一方、ローカル事情に基づく戦略の立て方や臨機応変な対応に苦慮することがあります。

一方で、地域密着型の会社は入居者様への対応力やローカル事情に合った集客は得意ですが、経営規模が小さく、広告力や集客力が弱く俗人的になる場合や、中長期の視点で考えると事業の継続に一抹の不安が残る場合もあります。

パートナーとしての理想は大手と地域密着型、双方の強みを持ったハイブリッド型の賃貸管理会社です。大手の持つノウハウやデータ力を活かしながら、地域特有のニーズもしっかり把握できる賃貸管理会社を選びましょう。空室対策に強く、対応範囲も広い、コストパフォーマンスに優れた理想のパートナーをお探しください。

賃貸管理パートナーの選び方や管理委託契約など、賃貸管理に関する詳細はこちらの記事もあわせてご覧ください。

賃貸経営サポートとは? 不動産投資の成功を左右する管理会社の実力

【事例付】管理委託契約とは? 委託管理と賃貸管理会社の選定方法!

賃貸物件のメンテナンスを解説!賃料と空室改善に寄与する建物管理

満室経営を4つの空室対策で実現!入居者満足度を高める賃貸管理とは

賃貸経営に欠かせない建物管理とは? 信頼できる賃貸管理会社を見極めるポイント

賃貸経営を成功に導くトータルサポートが可能な【リロの不動産・リロの賃貸】

賃貸経営を進めるうえでは、経営上のメリットだけでなく、リスクもきちんと把握して対策しなければなりません。賃貸経営に関わる業務範囲は広く、高い専門性が求められる分野も少なくありません。リスクに備える対策を実行して賃貸経営事業を成功するためには、中立的な視点でオーナー様に伴走する賃貸管理会社の力が不可欠といえます。

【リロの不動産・リロの賃貸】は管理実績数で国内上位に位置します。管理業務だけではなく、『4つの空室対策(募集/仲介/入居者管理/設備・工事)』『賃貸経営リノベーション』『割賦工事』『相続・節税対策・資産活用』など、賃貸経営全体を通してオーナー様をサポートし、多くのオーナー様からご好評をいただいております。

賃貸経営でお悩みの方は、どんな小さなことからでも【リロの不動産・リロの賃貸】にご相談ください。オーナー様の理想を叶える一助となれるようにサポートさせていただきます。

関連する記事はこちら

満室経営を4つの空室対策で実現!入居者満足度を高める賃貸管理とは

賃貸管理会社の選定基準は手数料の安さか、収益性を高める管理か

大家さんが直接賃貸管理する際の業務とは?よくあるトラブルや改善事例も紹介

不動産は「自主管理」と「管理委託」のどっち?メリット・デメリット

土地の境界トラブルはどうすればよい? よくある事例と解決方法を解説

【事例付き】地主さんが行う賃貸経営での資産の増やし方とトラブル回避術

アパート購入費用はいくら? アパート経営の費用と注意点を徹底解剖

【アパート経営・賃貸経営入門】メリット・リスク・成功の秘訣をわかりやすく解説!

おすすめのサービス

おすすめのお役立ち情報

この記事を書いた人

秋山領祐(編集長)

秋山領祐(編集長)

【生年月日】昭和55年10月28日。

【出身地】長野県上田市。

【趣味】子供を見守ること。料理。キャンプ。神社仏閣。

【担当・経験】

デジタルマーケティングとリブランディングを担当。

分譲地開発のPMや家業の土地活用などの経験を持つ。

リノベした自宅の縁の下に子ども達の夢が描かれている。